“宁德”宁德时代营收首超3000亿元,储能成亮点

今天,很高兴为大家分享来自《财经》新媒体的宁德时代营收首超3000亿元,储能成亮点,如果您对宁德时代营收首超3000亿元,储能成亮点感兴趣,请往下看。

2023年3月10日,万亿蓝筹宁德时代(300750.SZ)发布了2022年年报。尽管此前已经有业绩预告,但是宁德时代随年报公布的高送转方案还是让市场十分买账。在当日上证指数下跌1.4%的情形下,宁德时代股价上涨了2.21%。

(宁德时代业绩发布后股价走势)

2023年以来,宁德时代股价表现可能令很多投资者失望,年初至今涨幅仅有3.14%,其中还有2.21%是业绩发布后首个交易日的涨幅。

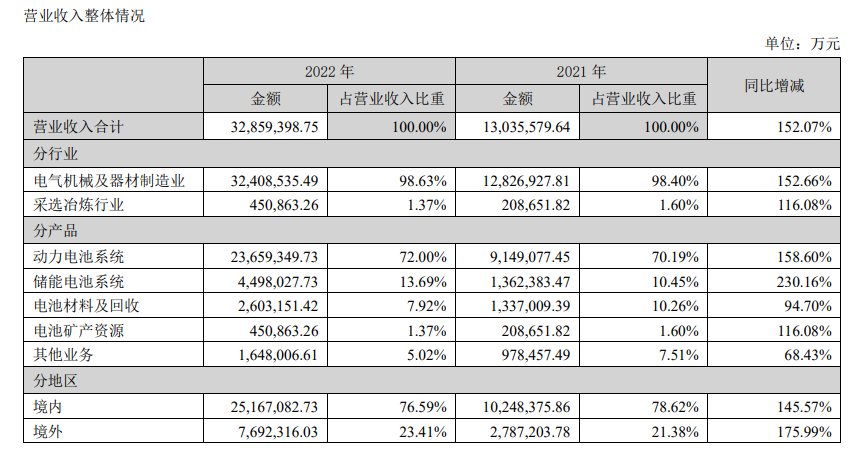

从年报公布的核心数据来看,宁德时代2022年实现营收3285.94亿元,同比增长152.07%,这是其上市以来营收首度超过3000亿元,据此计算,公司单日营收超9亿元。同期,其归属母公司股东净利润为307.29亿元,同比增长92.89%。

分产品来看,动力电池系统在营收中的占比较2021年上升了2个百分点达到72.00%,该项产品营收同比增长158.60%。另一个营收占比上升的产品则是储能电池系统,与2021年同期相比,比重上涨了逾3个百分点。

(宁德时代2022年营收整体情况)

宁德时代储能板块的表现获得了分析师的认同。“个人认为,未来宁德时代最具有想象力的是储能业务的发展,虽然占比有所提升,但基数还是偏低。”一位券商分析师对《财经》记者表示。

宁德时代在发布年报业绩的同时也推出了高送转计划:10转8派25.20元。对于这样的高送转+分红方案,二级市场给予了正反馈。

宁德时代在业绩发布日举行了投资者电话会议,约有2980人参与。在问答环节中,16个问题里与锂矿相关的问题占到了3个,但宁德时代并未对此做过多的回应。

3月初,有消息称宁德时代出清了此前购入的澳洲皮尔巴拉锂矿公司(PLS.AX)股权,获利约5.55亿澳元(约合25.50亿元人民币)。据悉,此次出售并不妨碍宁德时代获得皮尔巴拉公司的锂供应,因为该公司与电池化学品制造商宜宾天宜签订了承购协议,而宁德时代是该公司的大股东。

对于该出售事项,宁德时代并未正面回应《财经》记者,但该项投资的结束令市场开始关注宁德时代在上游的矿产布局战略。有业内消息人士表示,此次销售可能预示着锂价将下跌的预期。但宁德时代称:“我们布局锂矿是为了供应链安全,降低价格大幅波动带来的成本和供应链风险”。

2022年年报中,宁德时代将电池矿产资源单独列示,该业务在2022年为宁德时代贡献了45亿元的营收,1亿元的利润,毛利率在17%,营收占比1.37%,同比增长116.08%。

储能是不是新看点?

“净利润高于市场预期。虽然2022年碳酸锂价格上涨,但宁德时代也利用自己在产业链中的议价能力,把成本上涨的压力转嫁给了上、下游。”上述券商分析师解读宁德时代年报时认为。

深度科技研究院院长张孝荣对《财经》记者表示,从宁德时代整体年报业绩来看,新能源市场高速增长,宁德时代保持行业领先地位,多年的生态布局开始发挥威力。尽管动力电池市场竞争激烈,但2022年宁德时代的动力电池与储能电池出货量继续蝉联全球第一。公司不光加速了全球的产能布局,还在上游矿资源、材料与终端换电等关键环节布局,这些举措有力的强化了自身龙头地位。

宁德时代分产品营收中,储能电池系统板块表现最为亮眼,2022年贡献营收449.80亿元,同比增长230.16%,营收占比进一步扩大到13.69%。上述券商分析师称宁德时代储能业务基数低,未来的发展极具想象力。

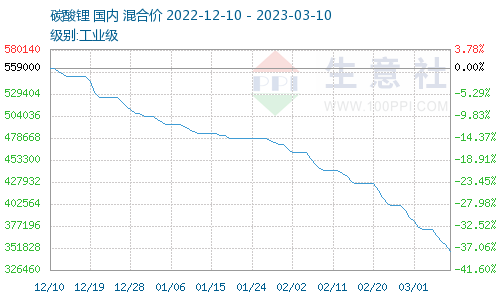

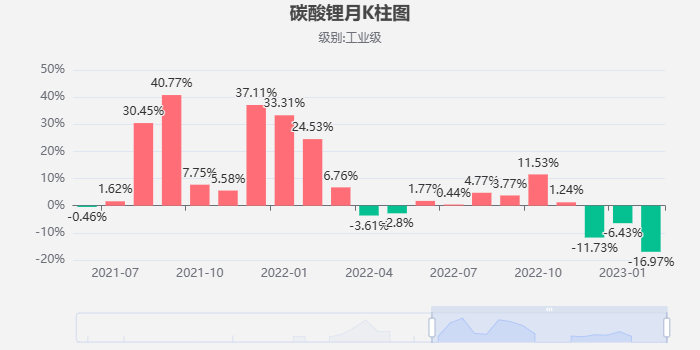

但储能电池系统毛利率只有17%,较动力电池系统业务的毛利率更少。“2022年原材料涨价拉低了毛利率。2023年以来,碳酸锂价格大幅下滑,有助于行业提升盈利能力。”张孝荣称。

(宁德时代2022年产品毛利率情况)

东吴证券表示,随着宁德时代储能新项目的交付,价格传导顺利的情况下,2023年该公司储能电池系统业务的毛利率将在20%-25%之间。从目前的收入结构来看,动力电池系统依然是宁德时代最大的收入来源。

对于动力电池行业是否存在产能过剩的忧虑。张孝荣认为,动力电池市场需求高速增长,产能也随之增加。中国新能源市场依然处于快速增长时期,动力电池需求有增无减,新产品和新技术迭代激烈,供给目前尚未过剩,“但机构做空意图明显,资本市场风险值得注意”。

宁德时代年报中营收数据同比进一步上涨的,还有海外地区的收入。公司境外产品业务同比上涨175.99%,占比也进一步扩大到23.41%。对此,上述券商分析师认为,这与宁德时代加快海外市场布局有关,“根本原因还是国内动力电池产业竞争比较激烈”。

锂矿的焦点

除了年报业绩本身,本次宁德时代的投资者电话会议中,下游新能源整车客户此起彼伏的降价战和锂矿相关问题也成为了焦点。

有投资者直接提问:“如何看待近期油车和新能源车的降价现象?公司锂矿返利计划的初衷是什么,进展如何?”

目前汽车降价的风潮愈演愈烈,自从行业龙头公司特斯拉(TSLA.US)打响了价格战第一枪后,国内的汽车整车公司也纷纷宣布效仿。近日,“东风系”品牌车型因高额的政企购车补贴令湖北车市一车难求。据悉,东风本次有56款燃油及新能源车型加入降价战,补贴额度从4000元至9万元不等,补贴有效期至3月31日。

除了东风汽车(600006.SH),上汽乃至宝马也迅速行动,开始花式降价。3月10日,二级市场汽车整车上市公司股价大跌,全板块下跌5.55%,长城汽车(601633.SH)几近跌停。

面对下游市场的变化,宁德时代回应表示:“油车和电车降价的驱动因素不同,油车降价主要受国6升级的短期影响;电车降价主要受上游原材料价格逐渐回落至合理区间影响。”

2023年2月,有媒体报道,宁德时代准备面向部分车企客户启动“锂矿返利”计划,其核心条款为:未来三年,一部分动力电池的碳酸锂价格以20万元/吨结算,由此产生的差价将返还车企,与此同时,签署合作的车企需承诺将约80%的电池采购量提供给宁德时代。

该计划推出后即引发了市场关注,张孝荣认为,“锂矿返利计划”意在绑定下游需求进而降低上游采购成本,一方面可以巩固原有客户,有助于稳定市场需求;另一方面也可以缓解竞争压力,聚焦发展新业务。

“‘锂矿返利计划’的本质是以价换量,利用低价碳酸锂绑定优质客户的长期订单。该计划推出的原因,很可能来自车企的反向压力。过去,材料上涨多少,电池价格就涨多少。现在如果签约车企达到一定规模,宁德时代还可以以此向上游材料供应商砍价。有助于改变整个新能源汽车产业链的利益分配格局,降低生产成本”,上述券商分析师解析道。

宁德时代表示,“公司锂矿分享不是出于降价的目的,而是我们有一些矿产资源,不想获取暴利,希望可以与长期战略客户分享,正在推进相关沟通。”

宁德时代在2022年年报中首次单独列示了电池矿产资源带来的营业收入,全年贡献45.08亿元的营收,占比为1.37%。

但对于锂矿资源的投资来说,2023年开年并不顺利。有投资者在电话会议中询问:“近期宜春地区锂资源行业的整改对公司是否有影响?” 宁德时代称,对公司基本没有影响,“公司的宜春项目正按计划推进。本次整改主要针对‘疯狂挖、全民炒’的锂矿乱象展开,长期而言,此举对于合规经营的公司是有利的。我们将严格按照当地相关法律法规进行生产经营。”

根据公开资料,宁德时代在宜春有含锂瓷土矿项目,在2022年4月取得了探矿权。

(宁德时代锂矿资源布局)

但宁德时代并未就锂矿问题做太多的回应,该公司在年报中表示,“在锂资源方面,公司在江西宜春含锂瓷土矿项目、四川斯诺威硬岩锂矿项目、玻利维亚盐湖运营项目取得突破性进展。”

目前工业级碳酸锂最新价格已经下跌至34万元/吨附近,较2022年四季度55万元/吨的高位下跌约38%。

好了,关于宁德时代营收首超3000亿元,储能成亮点就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “尔森”用心倾听大自然的神秘邀约

- “考生”硕士统考发布报名提醒 考生需及时自查,抓紧时间修改

- “合肥市”“柿柿如意,柿如破竹”…… 高三学子“花式解压”

- “肌肉”磁铁刺激疗法可“对齐”肌肉纤维

- “低价”第15个双11:电商巨头争夺“最低价”、取消预售、开放生态

- “犯罪嫌疑人”湖南新化砍伤一对夫妇的犯罪嫌疑人落网,4人涉嫌窝藏罪被批捕

- “中国移动”中移动市场详情:合作伙伴大会重要发言及发布、反诈、5G应用获奖

- “血液”简单的血液检查调整可使重症监护治疗更安全

- “南充市”落马公安局长收受财物1365万被判7年:悔称利欲熏心,“金钱大厦”瞬间倾覆一生毁灭

- “高粱”河南固始有执法人员带人偷高粱?当地回应:涉事人员为行政执法大队人员,正调查

- “益康”倍益康上市几个月收入净利都大减 市值仅几亿 创始人张文有啥办法?

- “宁德”宁德时代三季报:业绩增速放缓、海外市场份额扩大

- “亿元”爱仕达董事长陈合林做铁锅起家 公司已连续亏损两年多他有啥招术?

- “发信息”特发信息今年上半年又亏损 还被立案调查 总经理伍历文怎么看?

- “上汽”广汽营收不是上汽对手不到其一半 但却更舍得投入研发费用?

- “茅台”蓄水池稳健!三季度贵州茅台预收账款达128亿元

- “全聚德”连亏三年后,全聚德今年前三季净利暴涨140%!北京前门店春节排队232桌

- “海信”海信集团前三季利润追平去年全年 今年营收将达2000亿元

- “亿元”江铃汽车董事长邱天高已当7年今年57岁 业绩不如前任王锡高

- “东莞市”80亿,东莞市城市发展母基金成立