“汽车”从IPO到借壳 造车新势力第二梯队掀上市潮

今天,很高兴为大家分享来自上海证券报的从IPO到借壳 造车新势力第二梯队掀上市潮,如果您对从IPO到借壳 造车新势力第二梯队掀上市潮感兴趣,请往下看。

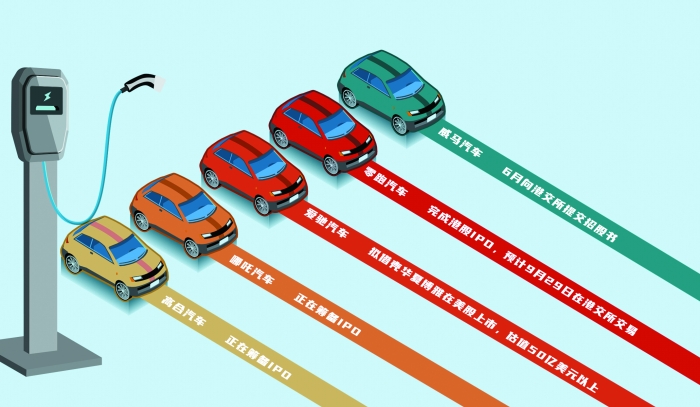

郭晨凯 制图

郭晨凯 制图□从融资角度看,“蔚小理”多重上市后手握丰沛现金,但仍面对巨大资金压力,更何况“造血”能力远低于“蔚小理”的造车新势力第二梯队

□相比“蔚小理”和传统车企,第二梯队企业一不得天时、二不得地利,唯有全力以赴尽早上市才能存活下去

◎记者 郭成林

在“蔚小理”早早IPO并实现多重上市后,从零跑、威马到最新的爱驰——中国造车新势力“第二梯队”正掀起一轮新的上市潮。

美股上市公司华夏博雅日前公告称,爱驰汽车拟借壳上市。据披露,爱驰汽车估值总额为50亿美元至60亿美元。

再往前溯,零跑汽车刚完成港股IPO,预计将于9月29日在港交所开始交易。同时,去年1月威马汽车完成上市辅导,试图冲刺科创板,但此后再无新进展。今年6月1日,威马汽车正式向港交所提交招股书。

“中国电动车市场竞争太激烈了,从融资角度看,‘蔚小理’多重上市后手握丰沛现金,但仍面对巨大资金压力;传统车企现金流足够,也能支撑新品牌新业务。相比之下,新势力里的‘第二梯队’,一不得天时、二不得地利,唯有全力以赴尽早上市才能存活下去,再晚窗口期可能就会关闭。”和泰资产一位汽车业务合伙人告诉上海证券报记者。

爱驰汽车拟借壳美股上市

日前,华夏博雅公告,已与爱驰汽车的运营公司Aiways Holdings Limited达成不具约束力的合作意向,收购爱驰汽车所有发行在外的股权。根据意向书条款,爱驰汽车估值总金额范围为50亿美元至60亿美元,收购完成后,爱驰汽车所有股权将被转换为上市公司的普通股。

查阅资料可知,与还未上市的其他“第二梯队”一样,爱驰汽车此前也寻求过以IPO方式上市。2021年6月,爱驰汽车曾被曝计划登陆科创板,后无果而终。

资料显示,爱驰汽车成立于2017年2月,由曾在奔驰、奥迪、沃尔沃担任高管的付强创立。

作为较早一批实现量产交付的造车新势力之一,爱驰汽车经营状态始终不温不火。虽是蔚来和小鹏的“同期生”,但公司在品牌、口碑、产品、销量等方面与前者相去甚远,鲜有存在感。

数据显示,爱驰汽车自2019年12月20日首款量产车——爱驰U5上市以来,销量表现惨淡。其在2020年的销量仅为2600辆;2021年的销量为3011辆。2022年上半年,其销量仅为1426辆。

或是因在国内难以打开市场,爱驰汽车将主要精力投放在了海外市场。

官方资料显示,早在2018年10月,爱驰汽车就在德国公布了海外战略;2019年,爱驰汽车新车爱驰U5在欧盟上市发售;2020年4月,爱驰汽车在欧洲上市并交付用户。目前,爱驰汽车的海外市场已经拓展至法国、德国、荷兰等15个国家,这在造车新势力中尚无可比者。

爱驰汽车曾在其官网定下“2021年出口10000辆的目标”,并“立志以10倍增速推动品牌由中国新能源汽车全球化先行者向引领者地位迈进”。

“借壳上市显示出了爱驰汽车当前的资金饥渴程度,急需一级市场外的融资渠道。”某一线造车新势力企业内部人士对记者分析,“但从业务角度,开拓海外市场是不得已而为之。随着小鹏向欧洲出口小鹏G3、蔚来以挪威为锚进军欧洲,爱驰汽车仅凭现有产品将越来越难实现有效突围。”

另一方面,爱驰汽车在电池技术路线上也有些“另类”。

多数新能源汽车厂商均会采用纯电或“电动+混动”的路线,而爱驰汽车采用电动的同时,还涉足业界罕见的甲醇重整制氢高温燃料电池技术路线,并于2020年8月投资20亿元建设相关项目。

第二梯队的上市“渴望”

爱驰汽车是中国造车新势力第二梯队经营现状与上市渴望的一个缩影。

9月,零跑汽车成功IPO,使其成为继“蔚小理”后第四家登陆港交所的造车新势力。然而,即便上市成功,零跑汽车也因亏损及销量方面原因,一直不为投资人看好。

据零跑汽车财报显示,2019年至2021年,零跑汽车分别亏损了9.01亿元、11亿元、28.46亿元,三年总共亏了近50亿元。而零跑汽车从创立以来累计融资140亿元,在资金方面捉襟见肘。

另一家第二梯队企业则在更大的亏损焦虑中不断冲刺IPO。

查阅威马汽车最新招股书,近三年的亏损金额分别达到41.45亿元、50.84亿元和82.06亿元,调整后净亏损分别为40.44亿元、42.25亿元和53.63亿元,三年合计136.32亿元。如果没有后续融资,或IPO进程受阻,威马汽车后续发展可能受阻。

除此之外,记者从投行处获悉,哪吒汽车、高合汽车等其他第二梯队企业,也在紧锣密鼓、争分夺秒地筹备IPO,“先上的往往代表着能生存下来,后上的可能随时会失去融资的机会。”

当前,第二梯队企业靠什么实现上市?又靠什么争取二级市场投资人的信任?

答案是销量。

与“蔚小理”专注中高端市场不同,哪吒、零跑等车企的主力车型在15万元,甚至10万元以下市场。其中,零跑去年销量占比达九成的T03,售价区间为7.95万元至9.65万元;哪吒去年销量占比七成的哪吒V,售价区间则为7.99万元至12.38万元。

依靠性价比,零跑、哪吒们的销量快速增长,一度超过“蔚小理”。

但主力车型售价低,“造血”能力便远低于“蔚小理”。当蔚来和理想已将毛利率稳定在20%左右时,零跑们还在招股书中给出了-40%负毛利率的窘境。

负毛利必然带来亏损。2021年零跑汽车亏损28.5亿元,哪吒汽车的母公司合众新能源,尽管暂未公开财务数据,但据哪吒汽车股东360集团此前披露的文件,2021年亏损了29亿元。

用低毛利去冲刺销量,用销量冲刺IPO,这是第二梯队停不下来的步伐。

但还能走多远?

电动车竞争来到“下半场”

随着外部经济环境的变化,目前市场大多认可,中国电动车产业竞争已进入“下半场”。

除了“第二梯队”外,广汽埃安等更新一批的造车企业开始进入人们视野。8月,广汽埃安销量达到2.8万辆,成绩亮眼。

同时,赛力斯与华为合作推出的AITO问界、吉利旗下高端品牌极氪也吸引了大量的眼球。尤其是,这两款车都成为宁德时代全新第三代CTP3.0麒麟电池的落地车,再度提升了人们对其新车的期待值。

此外,岚图汽车、智已汽车、阿维塔科技等也开始奋力追赶。这些“新新势力”都有一个鲜明的特征,都为传统车厂的子品牌或其孵化的新品牌。依托于母公司多年的技术积累和雄厚的制造实力,他们犹如站在巨人的肩膀,能够快速实现量产及技术迭代。

可以说,虽不及“蔚小理”的“血统”纯粹,但相比“第二梯队”,这些新新势力更具得天独厚的竞争优势。

从另一个角度来说,新新势力也被传统车厂寄予厚望,承载的是“大象转身”的重要使命,势必全力助推其发展。

除此之外,“下半场”也意味着汽车智能化的重要性日益凸显,科技门槛及其背后的资金门槛几何倍数提升。

AITO问界由赛力斯与华为合作设计打造,其中M5 EV车型搭载了华为HUAWEI DATS动态自适应扭矩系统、HarmonyOS智能座舱、L2+级别的辅助驾驶功能等先进技术,定位高端且智能,以对标特斯拉Model Y。

阿维塔背后,则是长安汽车、华为和宁德时代三大巨头的加持,长安汽车负责造车、华为赋能智能化、宁德时代则提供电池,CHN智能电动汽车平台就是典型的例子,大幅提升其电动化、智能化水平,定位为高端智能电动车。

当然,极氪、智已汽车等新新势力也都面向高端市场。由于背靠传统车厂,并不需要为了追求利润和销量,而推出中低端车型迎合市场,只需不断提升自身的智能化水平,为用户提供更好的体验,用实力说话,就能在激烈市场竞争中走得更远。

2021年,小鹏汽车创始人何小鹏在一次采访中曾断言,2024年是这一轮造车风口的最后窗口期,在这之后竞争会进入白热化。

现在看,这个时间只会提前。留给“第二梯队”IPO的时间确实不多了。

好了,关于从IPO到借壳 造车新势力第二梯队掀上市潮就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “西湖”西湖大学成立5周年,施一公:做创新的守护者是使命也是未来

- “儿子”妈妈将50余万“读书钱”存儿子名下,19岁儿子取出转给女友,妈妈无奈起诉追回

- “力学”王博已任大连理工大学副校长

- “说了”云朵的话语,心灵的方剂 ——读周实《有些话语好像云朵》

- “超新星”云南天文台发现Ia型超新星前身星候选体

- “科幻”和成都和教育,一起遇见未来!两份重要“科幻教育”名单公布

- “红星”梁静茹南京演唱会再现“柱子票” 主办方:临时布置追光灯,正与观众沟通

- “导盲犬”视障女子自曝带导盲犬进公园遭保安阻拦 公园方:天色较晚不知其实情,沟通后已放行

- “小行星”首次!我国计划实施近地小行星防御任务

- “肿瘤”科学家揭示肿瘤免疫逃逸新机制,鉴定三个癌症生存相关因子,为肿瘤免疫治疗注入新动力

- “益康”倍益康上市几个月收入净利都大减 市值仅几亿 创始人张文有啥办法?

- “宁德”宁德时代三季报:业绩增速放缓、海外市场份额扩大

- “亿元”爱仕达董事长陈合林做铁锅起家 公司已连续亏损两年多他有啥招术?

- “发信息”特发信息今年上半年又亏损 还被立案调查 总经理伍历文怎么看?

- “汽车”理想汽车股东连续4天减持 创始人李想卸任多家公司法人 怎么回事?

- “上汽”广汽营收不是上汽对手不到其一半 但却更舍得投入研发费用?

- “茅台”蓄水池稳健!三季度贵州茅台预收账款达128亿元

- “全聚德”连亏三年后,全聚德今年前三季净利暴涨140%!北京前门店春节排队232桌

- “海信”海信集团前三季利润追平去年全年 今年营收将达2000亿元

- “亿元”江铃汽车董事长邱天高已当7年今年57岁 业绩不如前任王锡高