“紫金”紫金银行中间业务收入连降 股价疲弱可转债转股率低迷

今天,很高兴为大家分享来自投资者网的紫金银行中间业务收入连降 股价疲弱可转债转股率低迷,如果您对紫金银行中间业务收入连降 股价疲弱可转债转股率低迷感兴趣,请往下看。

《投资者网》丁琬璎

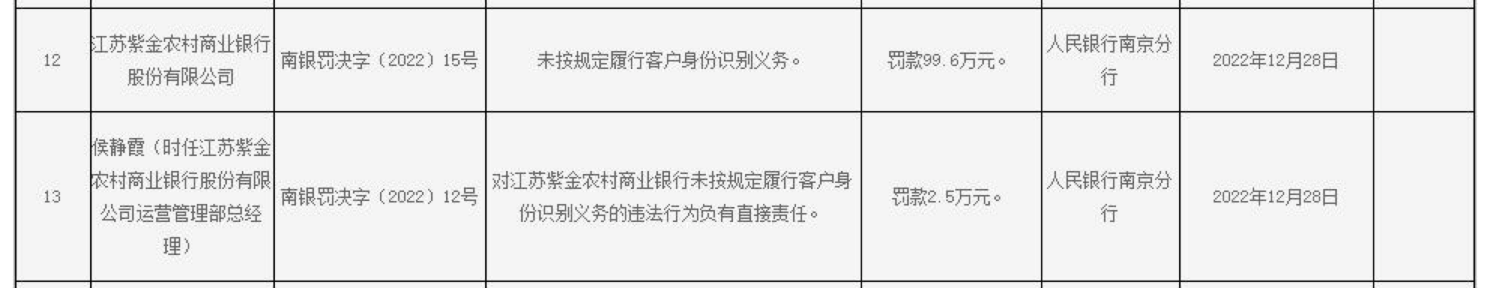

日前,江苏紫金农村商业银行股份有限公司(下称“紫金银行”,601860.SH)因未按规定履行客户身份识别义务,被罚款99.6万元。

数据来源:央行网站

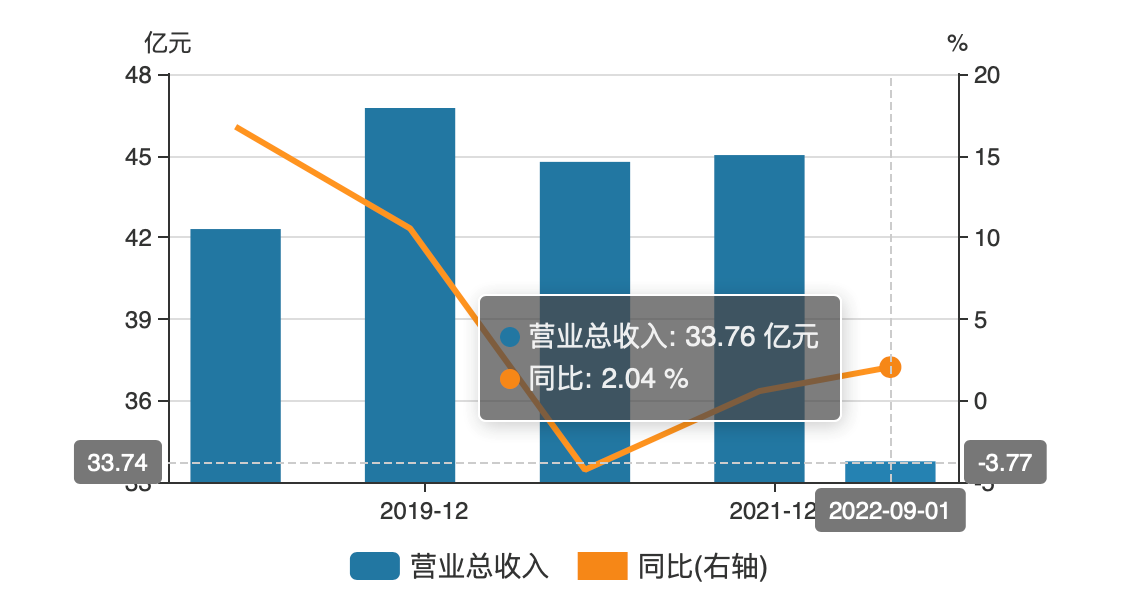

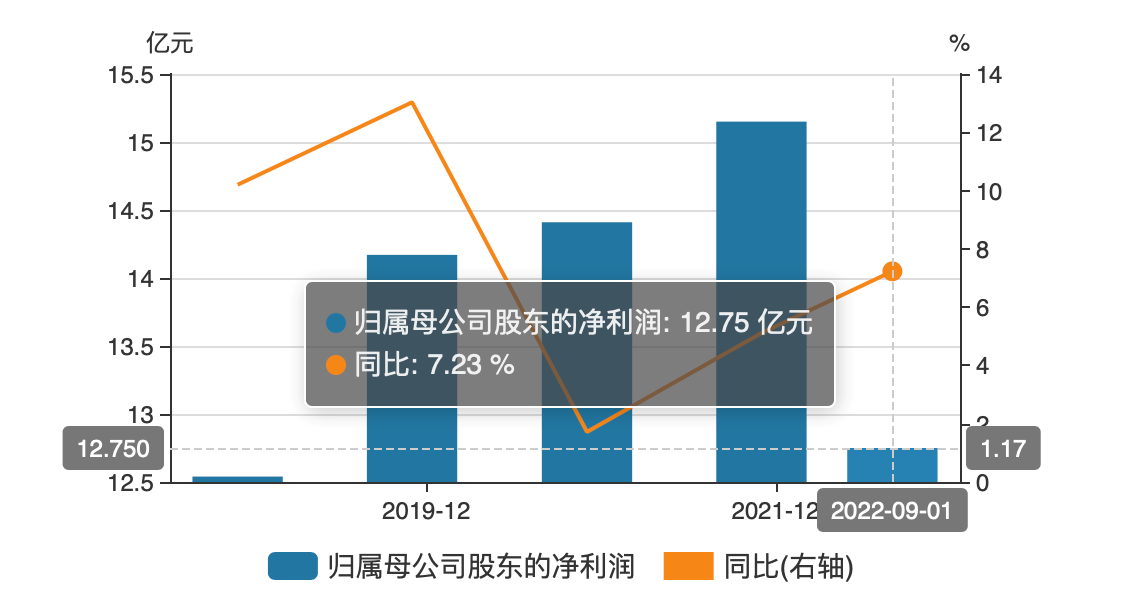

数据来源:央行网站紫金银行三季报显示,2022年前三季,营收和归母净利润均有所增长,不过手续费及佣金净收入和公允价值变动收益同比有较大幅度的下降。

此外,截至2022年三季度末,该行资本充足三项指标较2021年末均有下降,且皆低于银保监会官网披露的同期商业银行整体水平。

中间业务收入连续下降

官网显示,紫金银行成立于2011年3月,由原南京市区、江宁区、浦口区、六合区的4家信用联社合并组建成立。2019年1月3日,该行登陆上交所A股主板市场,成为全国首家A股上市的省会城市农商行,全国第6家A股上市农商行,江苏省第8家A股上市银行。

三季报显示,2022年前三季,紫金银行营业收入为33.76亿元,同比增2.04%;归母净利润为12.75亿元,同比增7.23%。

数据显示,该行主营收分为利息收入和非利息收入,其中非利息收入又分为手续费及佣金收入和投资收益等,利息收入的营收占比超98%。

营收占比最高的利息净收入2022年前三季为30.4亿元,同比增3.23%。不过,三季度净息差为1.82%,虽较上半年末的1.79%有所上升,但较2021年末仍有所下降。

光大银行金融市场部宏观研究员周茂华表示,银行不断减费让利实体经济的同时,净息差也在大幅减小,而净息差一直是衡量银行贷款业务盈利能力的重要指标之一。

对于2022年四季度和2023年的息差变动,紫金银行在2022年11月10日投资者关系活动上表示,公司坚持调优资产结构,强化贷款利率管控,优先投放议价能力强的小微企业贷款;同时从严控制结构性存款、大额存单等高息存款的规模,压降同业负债,前三季度净息差已呈回升态势。随着存款利率的调整,预计2023年息差收窄压力将得到进一步缓解。

此外,该行手续费及佣金净收入及公允价值变动收益同比下降较快,其中,公允价值变动收益为0.27亿元,同比降65.37%,主要因为债券公允价值变动损益减少。

值得一提的是,该行前三季度手续费及佣金净收入为0.44亿元,同比降39.84%,主要因手续费及佣金支出为0.88亿元,同比大增127.64%。

数据显示,紫金银行的中间业务收入自2020年连年下降(见表)。

数据来源:Wind

数据来源:Wind可转债转股率低

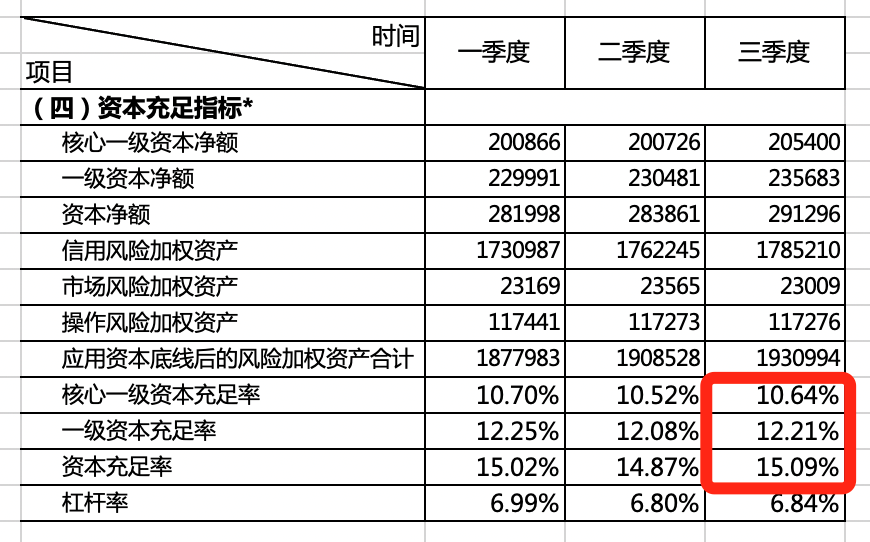

数据显示,截至2022年三季度末,紫金银行资本充足率、一级资本充足率、核心一级资本充足率分别为14.46%、10.51%、10.51%,较2021年末分别下降了0.74个百分点、0.14个百分点和0.14个百分点。

数据来源:Wind

数据来源:Wind上述资本充足指标低于同期商业银行整体水平。据银保监会官网信息,2022年三季度末,商业银行整体资本充足率、一级资本充足率、核心一级资本充足率分别为15.09%、12.21%、10.64%(见表)。

表 商业银行主要监管指标情况表(法人)(2022年)

数据来源:银保监会官网

数据来源:银保监会官网光大银行金融市场部宏观研究员周茂华说:“目前,由于部分中小银行内源性补充资本存在不足,外源融资渠道相对窄,在持续加大不良资产处置力度和宽信用环境下,部分中小银行补充资本需求仍然较大。”

为补充核心资本,紫金银行于2020 年7月23日公开发行面值总额45亿元的可转换公司债券。“紫银转债”于2020年8月17日起挂牌交易,转股期为2021年1月29日至2026年7月22日。

不过,今年1月3日,紫金银行公告的可转债转股结果,在市场看来难言“乐观”。

截至2022年12月31日,累计只有39万元“紫银转债”已经转换成该行股票,累计转股数为87236股,占可转债转股前该行已发行股份总数的0.0024%。尚未转股的可转债金额为449961万元,占“紫银转债”发行总额的99.9913%。其中,2022年四季度,仅有3000元“紫银转债”转为该行股票,转股数为759股。

业内人士认为,部分上市银行通过可转债融资的首要因素是补充资本金的需求。由于可转债转股后可纳入银行核心一级资本,因此,可转债仍是上市银行补充资本的重要途径。

不过,国海证券分析师靳毅表示:“可转债可以用于补充核心一级资本,在这一点上要优于优先股、永续债、二级资本债。但是可转债只有在完全转股之后,才可以全部计入核心一级资本。在此之前,仅有转债价格超过债底的期权部分才可以计入核心一级资本,而该部分占比一般较小。”

行业分析人士认为,银行常常通过发行可转债进行“补血”,但2022年以来,银行股估值长期处于较低区间,板块静态市净率一度下行至0.5倍的历史底部位置,来自宏微观层面的悲观预期,导致投资者的转股意愿下降,可转债的资本补充功能受限。

截至2022年末,紫金银行极低的转股率背后,是该行低迷的股价和转股价格之间的差距。

据了解,目前“紫银转债”转股价格为 3.95 元/股,而2022年最后一个交易日,紫金银行收于2.59元,与转股价格相比低出34.43%。

业内人士表示,可转债转股率会受到银行的股价表现、投资者构成以及发行时间等因素影响。从一定程度上来说,转股率低反映了投资者对转股收益前景的预期偏低。

吴洪君称,“如果可转债发行后,正股表现很差,可转债交易价格一直很低,转股溢价率一直居高不下,那么可转债大概率会转股强赎失败,银行只能到期还钱。”

去年末被罚近百万

数据显示,自上市以来,紫金银行股价在2019年3月冲到历史高点之后便一路下行,2021年该行曾连续两次高管集体增持,但也难挽股价颓势。截至今年1月20日,紫金银行收于2.67元,较该行2019年3月最高价10.69元(前复权)跌去了75%(见图)。

数据来源:新浪财经

数据来源:新浪财经此外,央行网信息显示,2022年12月28日,紫金银行因未按规定履行客户身份识别义务被人民银行南京分行罚款99.6万元,该行运营管理部总经理侯静霞负有直接责任,罚款2.5万元。值得一提的是,该行在去年半年报提到,公司开展合规文化建设,深化“内控合规管理建设年”活动,制定年度合规案防工作规划,并完善授权书和案防责任状的签订内容和范围。

紫金银行还涉及不少诉讼和风险。 天眼查显示,该行自身风险达1562条。

2022年半年报显示,截至6月末,该行未决诉讼有254笔,涉及金额4.2亿元。其中信贷类诉讼248笔,涉及金额3.99亿元。

同时,紫金银行股权质押和冻结涉及的股东数量不少。

2022年半年报显示,截至去年上半年末,该行质押股份总计约1.33亿股,占该行总股本比例为3.64%,涉及18户股东。其中,主要股东南京飞元实业有限公司持有该行股份约1233.74万股,出质378万股,质押比例30.64%。 冻结股份总计约1.59亿股,占该行总股本比例4.33%,涉及55户股东。

对于资本充足三指标下降的紫金银行来说,补充核心一级资本仍是一大课题。(思维财经出品)■

好了,关于紫金银行中间业务收入连降 股价疲弱可转债转股率低迷就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “尔森”用心倾听大自然的神秘邀约

- “考生”硕士统考发布报名提醒 考生需及时自查,抓紧时间修改

- “合肥市”“柿柿如意,柿如破竹”…… 高三学子“花式解压”

- “肌肉”磁铁刺激疗法可“对齐”肌肉纤维

- “低价”第15个双11:电商巨头争夺“最低价”、取消预售、开放生态

- “犯罪嫌疑人”湖南新化砍伤一对夫妇的犯罪嫌疑人落网,4人涉嫌窝藏罪被批捕

- “中国移动”中移动市场详情:合作伙伴大会重要发言及发布、反诈、5G应用获奖

- “血液”简单的血液检查调整可使重症监护治疗更安全

- “南充市”落马公安局长收受财物1365万被判7年:悔称利欲熏心,“金钱大厦”瞬间倾覆一生毁灭

- “高粱”河南固始有执法人员带人偷高粱?当地回应:涉事人员为行政执法大队人员,正调查

- “外资”金融监管总局:截至9月末,外资银行资产总额3.79万亿元

- “利率”降利减费再加码 金融双向赋能实体经济

- “汽水”“国产汽水第一股”来了!湖北前首富兰世立操盘,二厂汽水借壳登陆港股

- “信用卡”中国人民银行:2023年Q2中国人均持有的信用卡和借贷合一卡数为0.56张

- “海南”注册资本均为7.3万亿元!这4家“巨无霸”投资公司被例行调查,注册地址在大厦同一楼层

- “泡泡”泡泡玛特股价2年里大跌但受资本市场看好 董事长王宁怎么看?

- “紫金”紫金财险董事长总裁双双换人 分公司违规问题受关注

- “账户”这类账户你有吗?本月起,可能收到银行提醒

- “重要性”央行:2023年系统重要性银行共20家,资产规模合计占我国银行业总资产61%

- “金融”兴业银行信用卡积极推进消保服务办实事