“宁德”砍价大师曾毓群

今天,很高兴为大家分享来自投中网的砍价大师曾毓群,如果您对砍价大师曾毓群感兴趣,请往下看。

稳固龙头地位的必要手段。

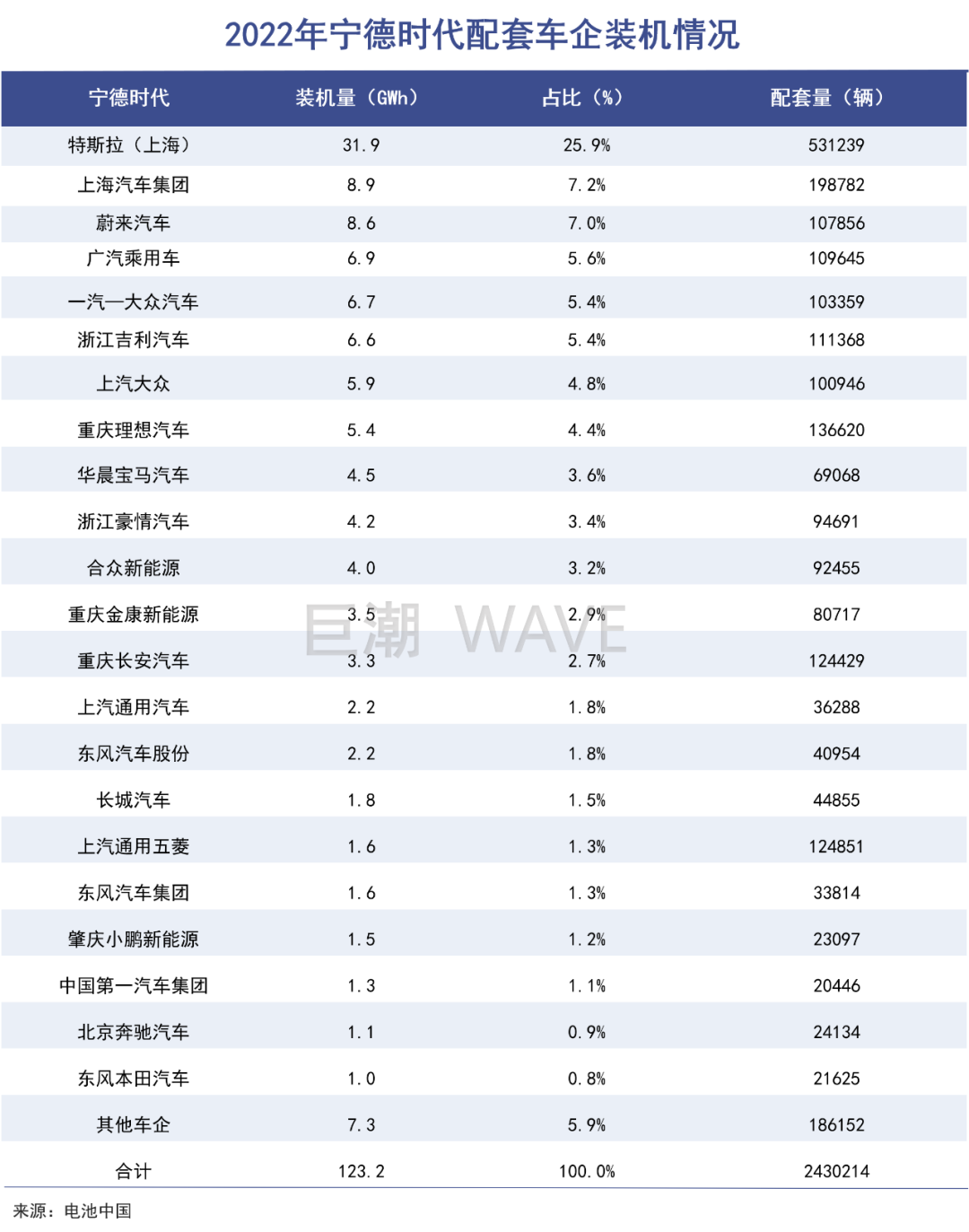

全球动力电池头部企业举起降价屠刀,面对上游的供应商丝毫不会手软。此前不久有媒体透露,宁德时代向车企主动推行一个“锂矿返利”计划,以实现电池降价,该计划面对理想、蔚来、赛力斯、极氪等战略大客户。手握巨大订单,曾毓群确实拥有和上游锂矿企业议价的能力,更有实力说服下游车企“以量换价”。上述计划的核心条款就是:未来三年,部分动力电池的碳酸锂价格以20万元/吨结算,要知道目前碳酸锂价格约为44万元/吨。这一结算价格不到当前的一半。签署这项合作的车企,则要把自己80%的电池采购量承诺给宁德时代。可以看到,这记大招的本质其实是一种对赌,赌的就是未来碳酸锂价格会大幅下降。曾毓群举起砍价屠刀,一方面是想通过降价绑定大客户,在比亚迪、中创新航等发起围攻之际,维系自己的市场地位。另一方面,宁德时代也在反思自己过去在商业上太过强势的做法。就像广汽集团董事长曾庆洪去年的公开吐槽:“电池成本占到一部车的60%,那我现在不是在给宁德时代打工吗?” 到了2023年,电池材料大幅降价,如果还继续保持强势的姿态,车企不免怨声载道,进而增加选择其他电池供应商的可能。表面上看,这次降价可能对利润产生影响,但此举也是“意料之外,情理之中”,先下手为强的曾毓群,在新的产业环境下,仍在尽可能确保自身的利益最大化。围攻中的选择宁德时代的霸主地位,如今正在遭受猛烈冲击。中国汽车动力电池产业创新联盟数据显示,2022年,宁德时代在国内市场的装机量为142.02GWh,市占率为48.2%,同比减少3.9个百分点。今年1月份,宁德时代装车量7.17GWh,市场占比44.41%,同比下降5.8个百分点,环比也下滑了3.8个百分点。其中最核心的竞争仍然来自老对手。比亚迪电池装车量达到5.51GWh,瓜分了34.12%的市场,同比增加高达13.19个百分点。比亚迪电池装车量与宁德时代电池的装车量之比,已经由2021年1月的24.5%,蹿升到2023年1月的75%。 比亚迪市占率大幅提升,得益于自家汽车销量暴涨。2022年,比亚迪卖出了186.8万辆新能源汽车,同比大增超1.5倍,超越特斯拉成为全球新能源汽车冠军。王传福喊出的2023年销量目标是剑指400万辆。按照如此趋势,比亚迪电池装车量赶超宁德时代可能性并非没有。实际上在新能车销量不济的1月份,比亚迪依旧表现不俗,当月市占率高达40%(新车交强险口径)。

比亚迪市占率大幅提升,得益于自家汽车销量暴涨。2022年,比亚迪卖出了186.8万辆新能源汽车,同比大增超1.5倍,超越特斯拉成为全球新能源汽车冠军。王传福喊出的2023年销量目标是剑指400万辆。按照如此趋势,比亚迪电池装车量赶超宁德时代可能性并非没有。实际上在新能车销量不济的1月份,比亚迪依旧表现不俗,当月市占率高达40%(新车交强险口径)。 如今比亚迪之外的电池江湖,宁德时代虽一家独大,但中创新航、国轩高科、亿纬锂能、欣旺达等二、三纵队选手,也都在竭尽所能地围攻对抗。而且上游锂矿暴涨之际,为了保证供应链的稳定和安全,车企普遍会在一供之外培养二供、三供,以此对电池企业形成压价。这一直是宁德时代作为龙头需要面对的现实情况。广汽、小鹏、蔚来、长安在宁德时代之外选择了中创新航;东风、极氪、小鹏、大众等也将订单派发给欣旺达;脱胎于长城汽车的蜂巢能源,其电池也搭载在了长城、东风、吉利等车企的产品上;亿纬锂能的客户则包括戴姆勒、保时捷、宝马、小鹏、东风、哪吒等。可以看出,新能源车企的选择越来越多元化。宁德时代的竞争对手不仅有其他电池厂商,实际上也有车企们本身。曾毓群的降价策略不仅可以助力留住大客户,甚至能够对外抢单。混战之际,这是稳固宁德时代龙头地位的必要手段。有消息称,按照“锂矿返利”计划,签署协议的车企需要“自三季度开始起的三年,按照实时金属价格采购电池,但年底结算时,50%(比例动态调整)的电池按照碳酸锂20万元/吨计算,剩余按照市价交割,差价返还车企。”要知道,当前电池级碳酸锂价格为44万元/吨,该计划的结算价还不到当下的一半,车企无疑将获益匪浅。但作为补偿,合作车企需要将自身约八成的电池采购量,承诺给宁德时代。据称,该方案主要面向理想、蔚来、赛力斯、极氪等战略大客,不包括特斯拉。

如今比亚迪之外的电池江湖,宁德时代虽一家独大,但中创新航、国轩高科、亿纬锂能、欣旺达等二、三纵队选手,也都在竭尽所能地围攻对抗。而且上游锂矿暴涨之际,为了保证供应链的稳定和安全,车企普遍会在一供之外培养二供、三供,以此对电池企业形成压价。这一直是宁德时代作为龙头需要面对的现实情况。广汽、小鹏、蔚来、长安在宁德时代之外选择了中创新航;东风、极氪、小鹏、大众等也将订单派发给欣旺达;脱胎于长城汽车的蜂巢能源,其电池也搭载在了长城、东风、吉利等车企的产品上;亿纬锂能的客户则包括戴姆勒、保时捷、宝马、小鹏、东风、哪吒等。可以看出,新能源车企的选择越来越多元化。宁德时代的竞争对手不仅有其他电池厂商,实际上也有车企们本身。曾毓群的降价策略不仅可以助力留住大客户,甚至能够对外抢单。混战之际,这是稳固宁德时代龙头地位的必要手段。有消息称,按照“锂矿返利”计划,签署协议的车企需要“自三季度开始起的三年,按照实时金属价格采购电池,但年底结算时,50%(比例动态调整)的电池按照碳酸锂20万元/吨计算,剩余按照市价交割,差价返还车企。”要知道,当前电池级碳酸锂价格为44万元/吨,该计划的结算价还不到当下的一半,车企无疑将获益匪浅。但作为补偿,合作车企需要将自身约八成的电池采购量,承诺给宁德时代。据称,该方案主要面向理想、蔚来、赛力斯、极氪等战略大客,不包括特斯拉。 向下游施恩的同时,曾毓群转身向上游施压。据悉,宁德时代向上游厂商提出了要求降价10%的要求,如负极材料主供应商贝特瑞已经收到了相应的降价要求。行业巨头屠刀一落下,行业内价格战也将愈演愈烈。蜂巢能源就表示,也将推出10%的降价计划。作为行业龙头,宁德时代拥有强大的议价能力,以保持超出行业均值的盈利能力。而曾毓群在此时选择降价,也有其自身的考虑。近年来,宁德时代不断向上游扩张,在全球买矿,近期更是以64亿元获得斯诺威矿业。而其控制的号称20万吨LCE (碳酸锂当量)的枧下窝矿区,已经在紧锣密鼓的开采。如果一切顺利,一期将于明年3月份试产,理论上明年将量产3万吨碳酸锂,测算来看可产出55Gwh电池。有报道指出,宁德时代碳酸锂供应商近期未签低价订单,因此也有猜测,“锂矿返利”计划,实际上基本是由自供矿覆盖。一手降价绑定客户,一手自有矿量产,这才是曾毓群主动降价的真正底气。降价中的对赌此次大砍价的背景是,随着全球锂矿不断扩产,锂资源超级大周期已经基本可以宣告结束。去年累计涨幅超过80%的锂价,2023年开年以来全线下跌。2月17日,电池级碳酸锂跌5500元/吨,均价44万元/吨,期货端已经降到40万元/吨以下。而在去年,碳酸锂价格最高逼近60万元/吨。

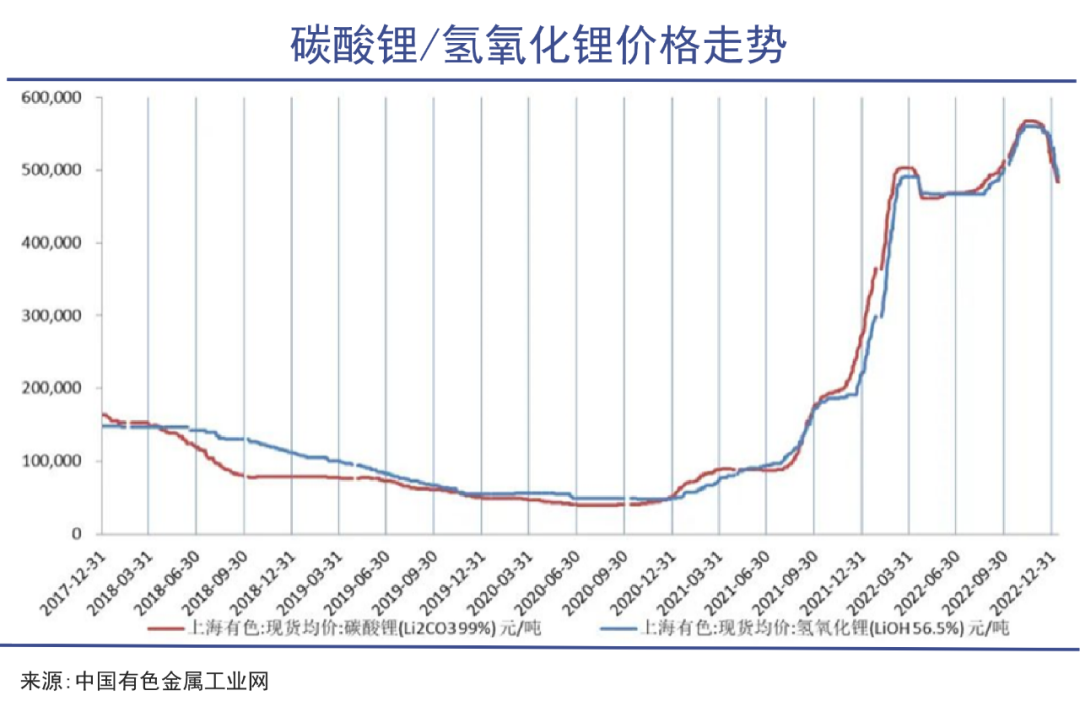

向下游施恩的同时,曾毓群转身向上游施压。据悉,宁德时代向上游厂商提出了要求降价10%的要求,如负极材料主供应商贝特瑞已经收到了相应的降价要求。行业巨头屠刀一落下,行业内价格战也将愈演愈烈。蜂巢能源就表示,也将推出10%的降价计划。作为行业龙头,宁德时代拥有强大的议价能力,以保持超出行业均值的盈利能力。而曾毓群在此时选择降价,也有其自身的考虑。近年来,宁德时代不断向上游扩张,在全球买矿,近期更是以64亿元获得斯诺威矿业。而其控制的号称20万吨LCE (碳酸锂当量)的枧下窝矿区,已经在紧锣密鼓的开采。如果一切顺利,一期将于明年3月份试产,理论上明年将量产3万吨碳酸锂,测算来看可产出55Gwh电池。有报道指出,宁德时代碳酸锂供应商近期未签低价订单,因此也有猜测,“锂矿返利”计划,实际上基本是由自供矿覆盖。一手降价绑定客户,一手自有矿量产,这才是曾毓群主动降价的真正底气。降价中的对赌此次大砍价的背景是,随着全球锂矿不断扩产,锂资源超级大周期已经基本可以宣告结束。去年累计涨幅超过80%的锂价,2023年开年以来全线下跌。2月17日,电池级碳酸锂跌5500元/吨,均价44万元/吨,期货端已经降到40万元/吨以下。而在去年,碳酸锂价格最高逼近60万元/吨。 所谓“价格受供求影响,但由价值决定。”根据已公告的项目投产情况,2023年全球锂矿供给增量约40万吨。有专家预测2023年下半年,碳酸锂将降至45万元/吨,2024年有望下跌到40万元/吨以下。1月8日,乘联会秘书长崔东树就发文称:“电动车替代燃油车,核心是价格竞争,背后是产业创新和成本控制。碳酸锂价格必将回归到20万元/吨左右的价格,甚至更低,供给会逐步多元化改善。”锂矿价格崩塌,势必对电芯材料产生冲击。2023年1月,无论三元锂材料还是磷酸铁锂型,正极材料、负极材料乃至电解液的价格,均较去年11月出现下滑,磷酸铁锂使用的电解液降幅高达28%。

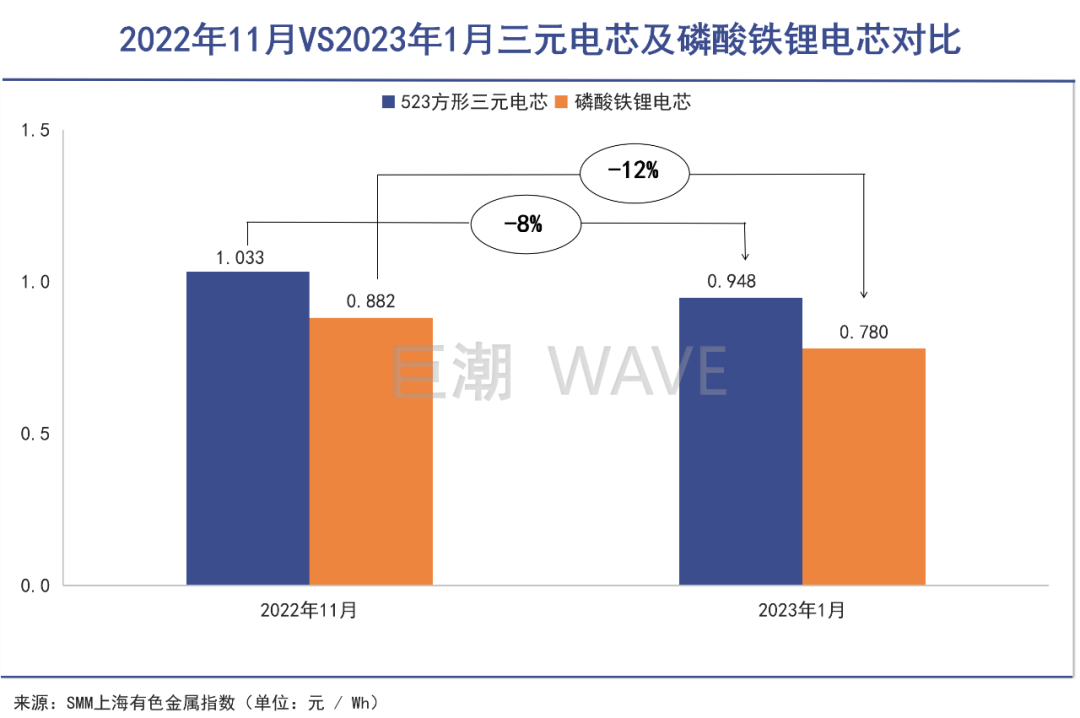

所谓“价格受供求影响,但由价值决定。”根据已公告的项目投产情况,2023年全球锂矿供给增量约40万吨。有专家预测2023年下半年,碳酸锂将降至45万元/吨,2024年有望下跌到40万元/吨以下。1月8日,乘联会秘书长崔东树就发文称:“电动车替代燃油车,核心是价格竞争,背后是产业创新和成本控制。碳酸锂价格必将回归到20万元/吨左右的价格,甚至更低,供给会逐步多元化改善。”锂矿价格崩塌,势必对电芯材料产生冲击。2023年1月,无论三元锂材料还是磷酸铁锂型,正极材料、负极材料乃至电解液的价格,均较去年11月出现下滑,磷酸铁锂使用的电解液降幅高达28%。

组成的电芯成本,与2022年11月相比,三元电芯成本已从1.033元/Wh下滑到0.948元/Wh,下跌8%;磷酸铁锂电芯成本自0.882元/Wh下跌至0.78元/Wh,下滑幅度达到了12%。

组成的电芯成本,与2022年11月相比,三元电芯成本已从1.033元/Wh下滑到0.948元/Wh,下跌8%;磷酸铁锂电芯成本自0.882元/Wh下跌至0.78元/Wh,下滑幅度达到了12%。 去年锂矿和电芯材料暴涨,宁德时代就在产业链内推行原材料价格联动机制,即材料上涨多少,电池价格就上涨多少。有业内人士指出:“当时材料涨了40%,宁德时代就给车企客户涨了约40%。”如此巨大的涨幅,车企心生埋怨是必然。当上游价格下降时,推行降价计划,也符合锂资源下降的大趋势,下游车企乐见其成,上游材料商亦可以理解。而20万元/吨的标准,也可能就是宁德时代对未来碳酸锂价格走势的预判。长期来看,这是一种对赌,本质上也是一种套期保值。博弈下的妥协产业链越往下游盈利越差,锂矿龙头的毛利率能达到惊人的85%,电池生产商宁德时代动力电池业务毛利率仅15%,中创新航仅有8%,整车厂的盈利就更加孱弱,除了特斯拉和一体化的比亚迪之外,蔚小理、零跑等新势力都还在巨亏之中。

去年锂矿和电芯材料暴涨,宁德时代就在产业链内推行原材料价格联动机制,即材料上涨多少,电池价格就上涨多少。有业内人士指出:“当时材料涨了40%,宁德时代就给车企客户涨了约40%。”如此巨大的涨幅,车企心生埋怨是必然。当上游价格下降时,推行降价计划,也符合锂资源下降的大趋势,下游车企乐见其成,上游材料商亦可以理解。而20万元/吨的标准,也可能就是宁德时代对未来碳酸锂价格走势的预判。长期来看,这是一种对赌,本质上也是一种套期保值。博弈下的妥协产业链越往下游盈利越差,锂矿龙头的毛利率能达到惊人的85%,电池生产商宁德时代动力电池业务毛利率仅15%,中创新航仅有8%,整车厂的盈利就更加孱弱,除了特斯拉和一体化的比亚迪之外,蔚小理、零跑等新势力都还在巨亏之中。 面对高企的成本,在2022世界动力电池大会上,广汽集团董事长曾庆洪对着曾毓群直接吐槽:“动力电池成本已经占到我们汽车的40%、50%、60%,并且还在不断增加。那我现在不是给宁德时代打工吗?”曾毓群则在演讲中回应“涨价是上游原材料的资本炒作,给动力电池产业链带来了短期困扰。”次日,宁德时代首席科学家吴凯再次回应:“很多主机厂抱怨我们电池厂把利润拿走了,实际上,我们也在盈利边缘挣扎,非常痛苦。”显然宁德时代不愿背这口锅。实际上,宁德时代采取了价格联动机制,将大部分成本转嫁给了主机厂。要知道,动力电池占整车成本的40%-60%,碳酸锂又占动力电池总成本约10%-15%。动力电池直接影响甚至决定了整车厂的盈利空间。去年,有传言称一家车企董事长在宁德时代总部蹲守了一周求购电池。主机厂苦不堪言,也不愿被牵着鼻子走,纷纷开始自制电池,向上游延伸,实际上是被逼上了比亚迪的路线。就在曾庆洪诉苦的三个月后,2022年10月27日,广汽埃安、广汽乘用车、广汽商贸联合砸下109亿元,成立因湃电池,开展电池自研自产。蔚来也在当年10月投资20亿元,成立蔚来电池科技有限公司。李斌则表示,“汽车厂商做电池是正常的战略。”不愿沦为“打工人”的或许还有小鹏汽车,尽管其一再否认自研电池,但最终还是拿出来50亿元成立了广州鹏悦动力电池。“脚踏几只船”+自研或合作投资电池,成为车企分散风险的共同选择。未来,电池供应将形成三种模式:一是车企和电池厂合资合作,从合作伙伴手中购买电池;二是在市场上购买;三是自研电池,自产自销。广汽埃安就表示,未来30%的高端电池自研自产,70%的中低端电池外购;蔚来则是70%自产,30%外购。但不管哪种比例,主机厂对电池采购“多元化”的诉求已达成共识。这对于宁德时代来说显然不是好消息。

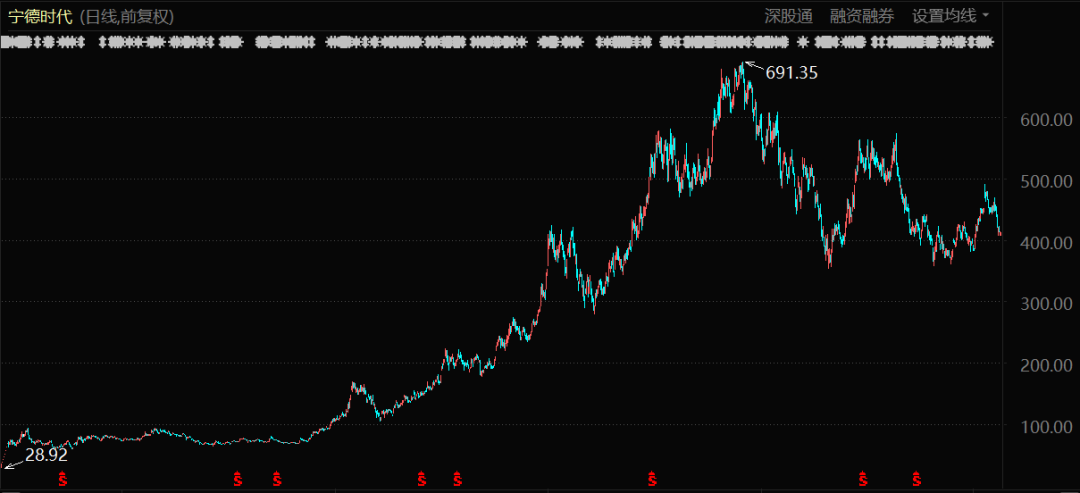

面对高企的成本,在2022世界动力电池大会上,广汽集团董事长曾庆洪对着曾毓群直接吐槽:“动力电池成本已经占到我们汽车的40%、50%、60%,并且还在不断增加。那我现在不是给宁德时代打工吗?”曾毓群则在演讲中回应“涨价是上游原材料的资本炒作,给动力电池产业链带来了短期困扰。”次日,宁德时代首席科学家吴凯再次回应:“很多主机厂抱怨我们电池厂把利润拿走了,实际上,我们也在盈利边缘挣扎,非常痛苦。”显然宁德时代不愿背这口锅。实际上,宁德时代采取了价格联动机制,将大部分成本转嫁给了主机厂。要知道,动力电池占整车成本的40%-60%,碳酸锂又占动力电池总成本约10%-15%。动力电池直接影响甚至决定了整车厂的盈利空间。去年,有传言称一家车企董事长在宁德时代总部蹲守了一周求购电池。主机厂苦不堪言,也不愿被牵着鼻子走,纷纷开始自制电池,向上游延伸,实际上是被逼上了比亚迪的路线。就在曾庆洪诉苦的三个月后,2022年10月27日,广汽埃安、广汽乘用车、广汽商贸联合砸下109亿元,成立因湃电池,开展电池自研自产。蔚来也在当年10月投资20亿元,成立蔚来电池科技有限公司。李斌则表示,“汽车厂商做电池是正常的战略。”不愿沦为“打工人”的或许还有小鹏汽车,尽管其一再否认自研电池,但最终还是拿出来50亿元成立了广州鹏悦动力电池。“脚踏几只船”+自研或合作投资电池,成为车企分散风险的共同选择。未来,电池供应将形成三种模式:一是车企和电池厂合资合作,从合作伙伴手中购买电池;二是在市场上购买;三是自研电池,自产自销。广汽埃安就表示,未来30%的高端电池自研自产,70%的中低端电池外购;蔚来则是70%自产,30%外购。但不管哪种比例,主机厂对电池采购“多元化”的诉求已达成共识。这对于宁德时代来说显然不是好消息。 宁德时代股价表现(2018年6月至今)倒逼车企亲自下场造电池,其实是主机厂和电池厂竞合博弈白热化的产物。锂矿资源具有“周期性”,不可能永远维持高位。当潮水褪去,车企又纷纷自主生产电池,“宁王”的统治地位必然遭到巨大挑战。在上游资源上涨时,秉持过于强势的姿态;而当价格下跌时,若不能主动让利,也势必让车企满腹牢骚,心生不满。宁德时代推行降价计划,也是一种产业链上下游相互博弈后的妥协,是一种对此前过于强势角色的修正。表面上看,“砍价大师”曾毓群这招是自损八百,但也绝对不是昏招。毕竟,他想要的是在行业里更长久的统治力。

宁德时代股价表现(2018年6月至今)倒逼车企亲自下场造电池,其实是主机厂和电池厂竞合博弈白热化的产物。锂矿资源具有“周期性”,不可能永远维持高位。当潮水褪去,车企又纷纷自主生产电池,“宁王”的统治地位必然遭到巨大挑战。在上游资源上涨时,秉持过于强势的姿态;而当价格下跌时,若不能主动让利,也势必让车企满腹牢骚,心生不满。宁德时代推行降价计划,也是一种产业链上下游相互博弈后的妥协,是一种对此前过于强势角色的修正。表面上看,“砍价大师”曾毓群这招是自损八百,但也绝对不是昏招。毕竟,他想要的是在行业里更长久的统治力。

好了,关于砍价大师曾毓群就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “考生”下半年自考即将开始 省考试院发出温馨提示

- “父亲”父亲的眼神杀

- “这是”自内耗到自洽

- “大桥”G3铜陵长江公铁大桥先导索过江

- “某甲”父亲被羁押继母要离婚,未成年女儿谁来抚养?法官多方努力,难题解决了!

- “亚马逊”哪些以色列芯片公司已被美国企业收购?

- “结构”结核杆菌致病机制获揭示

- “装修”装修公司老板明知公司亏损仍吸引客户签合同,骗取上百人700余万,被判11年

- “射电”穿越80亿光年的快速射电暴源于一场“星系交通事故”

- “必胜客”必胜客最黑暗的料理来了

- “宁德”宁德时代三季报:业绩增速放缓、海外市场份额扩大

- “电池”科学家将光纤用于电池热失控预警,解决温度与压力信号串扰难题,有望打造新型智能电池

- “同比增长”RBIR:2023年8月动力和储能电池月度数据

- “电解质”科学家成功制备新型固态电解质,为钾金属电池的商业应用铺平道路

- “宁德”宁德时代发布三季报,返利计提、海外业务受投资者广泛关注丨公司洞察

- “宁德”V观财报|宁德时代第三季度净利增长10.66% 股价创两年半新低

- “碳酸锂”云南两处锂矿拍卖成交,升值不到8倍未现“天价”,本地企业竞得

- “比亚迪”加沙飞弹击穿比亚迪:结果让日德网友口服心也服

- “电池”车主担心换电把新电池换成旧电池 蔚来总裁:没有新旧电池之分 终身质保

- “特斯拉”特斯拉因未遵守纽扣电池安全标准,被澳大利亚罚款15.5万澳元