“宁德”拆解宁德时代的全球争霸攻略

今天,很高兴为大家分享来自《财经》杂志的拆解宁德时代的全球争霸攻略,如果您对拆解宁德时代的全球争霸攻略感兴趣,请往下看。

未来,谁能撼动宁德时代的霸主地位?

宁德时代位于德国图林根州的一家工厂。图源/宁德时代官网

宁德时代位于德国图林根州的一家工厂。图源/宁德时代官网文 | 潮一

无可否认,宁德时代的一举一动,都可能影响动力电池,乃至新能源汽车江湖的竞争格局与未来走向。

这首先在于其显赫的江湖地位:根据 SNE Research,宁德时代动力电池使用量连续5年位列全球第一,2022年上半年全球市占率达34.8%,比去年同期提升6.2个百分点。

其次是在产业层面,其凶猛且持续的进攻势头:据24潮统计,2022年至今宁德时代对外发布了5个百亿级重大投资计划,仅这5大项目的总投资预算近1300亿元。

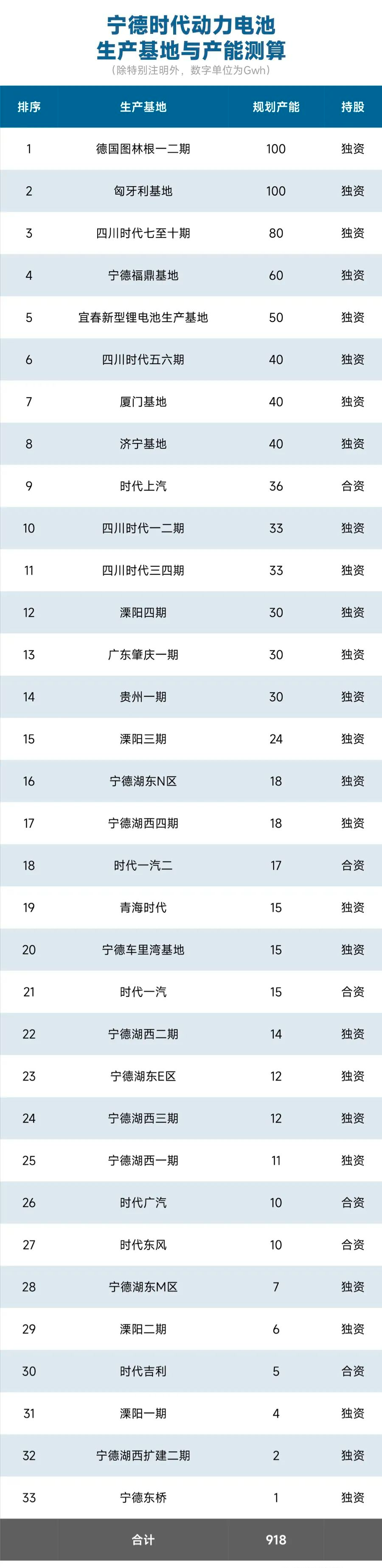

根据东吴证券统计,2025年宁德时代产能规划已近900GWh,要知道2021年全球动力电池装机量还不到300GWh。

在今年6月23日,宁德时代又发布第三代CTP—麒麟电池,宣称 “系统集成度创全球新高,体积利用率突破72%,能量密度可达255Wh/kg,轻松实现整车1000公里续航”,再次震撼业界。

时隔两个月后,宁德时代发布消息称,公司分别与极氪、赛力斯签署了为期5年的长期战略合作协议:其中,极氪001将成为全球首款搭载麒麟1000km电池的车型;麒麟电池也将落地赛力斯AITO问界系列新车型。

这再次加大了市场对其持续高增长的信心。

24潮团队发现,宁德时代还在加速构建一体化新版图,目前宁德时代资本触手已延伸至锂镍等原材料、正极材料、锂电池生产设备、汽车芯片、电池回收、新能源汽车等新能源汽车核心全产业链,总投资已超500亿元。

而今年只是宁德时代成立的第11个年头,是其登陆A股的第四个年头,在新能源这样一个充分竞争、且历经多次经济与行业洗礼的领域,宁德时代凭什么能够快速崛起,他的野心到底有多大?

每个人或许心中都有不同的答案,24潮团队试图通过复盘宁德时代过往财报及关键投资战略等核心信息与数据的变化中,找寻最接近真实的答案,当然这也仅是一家之言,欢迎读者交流、补充、批评。

加速狂奔

2022年宁王依旧向前加速狂奔。

首先在经营业绩层面,据财报披露:2022年上半年宁德时代营业收入、净利润分别为1129.71亿元和96.70亿元,分别同比增长了156.32%和81.59%。这是宁德时代历史首次半年度营收突破1000亿大关。

24潮统计发现,宁德时代营收已经连续6个季度(2021年第1季度-2022年第2季度)实现100%以上高速增长,其2022年第二季度再次刷新了季度营收新纪录,第二季度整体实现营业收入642.93亿元,同比增长了158.12%。

具体到业务层面,2022年上半年,宁德时代三大主营业务均破100亿大关,且均保持150%以上的高速增长,均为历史首次。

但是,由于受上游原材料涨价等多重因素影响,宁德时代上半年三大产品毛利率均出现了不同程度下降,其中降幅度最大的当属 “储能系统” 业务-毛利率同比下降了30.17个百分点,其次是动力电池系统-毛利率同比下降7.96个百分点。

尽管如此,宁德时代动力电池业务的盈利能力较主要竞争对手仍保持较大的领先优势,详见下表:

事实上,市场普遍认为宁德时代盈利拐点已至,未来很可能重回上升轨道。

据华安证券测算,宁德时代二季度电池均价为0.94元/Wh,较一季度环比提升0.12元/wh,环比增幅为14.63%。

另根据民生证券测算,宁德时代第二季度单Wh净利约0.06元/Wh,较一季度0.01元/Wh环比提升约5倍,主要原因系电池涨价落地,原材料价格传到顺畅;往后看,Q3随原材料价格进一步下降,公司盈利能力有望进一步提升。

此外,我们从宁德时代预收款/合同负债持续高增长的趋势中可以看到,宁德时代仍拥有庞大的订单储备,这为其后续持续、且强力增长提供了有力支撑。

据24潮统计,截止2022年6月末宁德时代收到的客户预收款(合同负债、销售预收款等)规模达历史新高的264.30亿元,同比增长了145.65%。

在与宁德时代签订的客户订单中自然也是众星云集,据24潮统计,2019年至今,宁德时代已经与特斯拉、宝马、大众、现代、本田等车企巨头签订了长单合同,且都还在执行阶段,合作年限在3-10年。

欧美扩张新攻略

纵观宁德时代发展史,海外市场已经成为其加速奔跑的强力引擎之一。

据24潮统计,自2015年以来,宁德时代境外收入一直保持100%以上的极速增长,过去8年间(2014年-2021年)宁德时代境外收入规模增长了1815倍!占营业收入比重由初时的1.70%增至20.90%。

2022年上半年其境外收入再次刷新历史记录,达222.54亿元,同比增长了118.18%。

今年宁德时代还在加速海外扩张的步伐,8月12日宁德时代公布拟投入不超过73.4亿欧元在匈牙利投建100GWHh动力电池系统生产线,这也是迄今为止宁德时代公布的单体投资规模最大的动力电池建设项目。

这再次展现了宁德时代争霸全球的野心及决心。

事实上,近年宁德时代一直与欧洲汽车巨头宝马、奔驰、大众等保持着深度合作关系,随着欧洲生产基地的投产,其有望与在其周边拥有产业布局的奔驰、宝马、Stellantis、大众等客户进一步深化合作关系。

早在2012年,宁德时代逐一落实华晨宝马马德文的动力电池生产标准,成为华晨宝马首批动力电池供应商。

2018年宝马与宁德时代签署了40亿欧元大单,2019年,双方将订单金额从40亿欧元进一步提升至73亿欧元(欧洲宝马采购45亿欧元,华晨宝马采购28亿欧元,合同期限从2020年-2031年),目前宁德时代是宝马集团的第一大电池供应商。

此外,2021年宁德时代宣布为奔驰EQS提供811高镍电池,2022年宁德时代宣布为2025年前后上市的G-Glass提供新一代高能量密度电池,奔驰与宁德时代持续在领先电池技术领域展开合作。

同时,宁德时代目前也是大众集团在国内的核心供应商之一。

2022年宁德时代在国际化方面最具战略意义的举动是于7 月 21 日与福特汽车宣布签订合作谅解备忘录,双方建立全球战略合作关系,合作内容涵盖在中国、欧洲和北美的动力电池供应。宁德时代明年起将为 Mustang Mach-E 供应磷酸铁锂电池包,2024 年起为纯电皮卡 F-150 Lightning 提供磷酸铁锂电池包。

公开数据显示,福特汽车2021年电动车销量为11万辆(纯电6万辆),福特计划2023年纯电车产能60万辆,2026产能达到200万辆,主力车型即为Mach-E及F150(预计23年 Mach-E达27万辆,F-150达15万辆)。

据此计算,预计2023年福特汽车需60GWHh电池配套,目前美国市场电池供应商主要以SK为主,并与SKI在美国成立合资公司 BlueOvalSK,规划总产能达129GWHh;欧洲市场以LG为主,国产主要配套比亚迪电池。

此次宁德时代与福特签订战略合作协议,是宁德首次进入美国传统大车企本土市场供应链,意味着公司在北美市场取得重大突破。

凶猛的千亿投资路线图

曾有记者问 “华为成功的基因和秘诀是什么?”

任正非的答案是:华为坚定不移28年只对准通信领域这个 “城墙口” 冲锋。我们成长起来后,坚持只做一件事,在一个方面做大。

大道至简,笔者分析认为正是凶猛、高效、且持续的投资战略成就了宁德时代今日之格局,这也是其快速崛起、争霸全球的最核心因素之一。

据24潮统计,2015年至2022年上半年,宁德时代合计对外投资达1659.8亿元,其中1095.61亿元用于 “购建固定资产、无形资产等长期资产”。

在宁德时代持续且凶猛的扩张下,近7年(2015-2021年)间,宁德时代动力电池产能由2.6GWh增至170.39GWh,7年增长了64.53倍。

2021年以来宁德时代扩张势头更加凶猛,如上表所示,仅近一年半时间宁德时代对外投资规模合计达918.25亿元,比过去6年总和还要高出176.7亿元。

另据24潮统计,2021年至今宁德时代对外公布了14个重大投资公告,总投资预算超2500亿元。

目前,宁德时代至少6个重大工程进入执行、施工阶段,仅这6大在建工程总投资预算合计约为946.15亿元。

据最新财报披露,2022年上半年宁德时代动力电池产能为154GWh,对应年华产能近310GWh。此外还有100GWh在建产能,综合分析,其年底产能很大概率突破400GWh。

东吴证券发布研报称,2025年宁德时代产能规划已近900GWh。

数据来源:上市公司公告、东吴证券

数据来源:上市公司公告、东吴证券纵观上市宁德时代产能进击路线图,欧洲无疑是其未来冲锋主战场之一,其在德国、匈牙利各重金布局100GWh电池产能,这样的投资规模远超国内外其核心竞争对手,这再次展现了宁德时代争霸全球的野心及决心。

宁德时代落子之快、规模之凶猛,业内几乎没有匹敌者。在一系列战略布局下,宁德时代将构建极具领先的产业规模优势,未来数年内其霸主地位很难真正被颠覆。

一体化新版图

为了不受制于人,宁德时代还在加速构建一体化新格局。

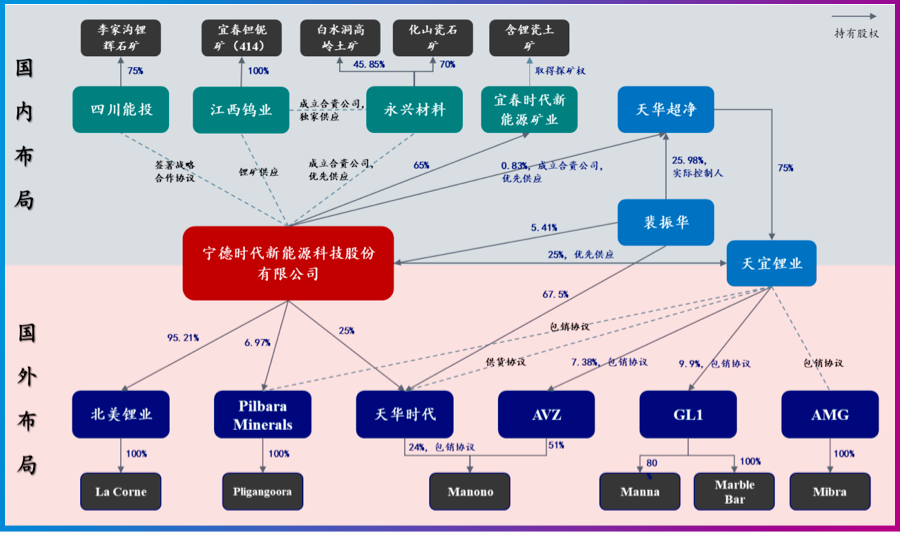

笔者分析财报发现,目前宁德时代除了持续在动力电池领域投入重金外,其自身在锂镍资源、正极材料、电池回收等领域均有深入布局。

比如在今年4月,宁德时代子公司宜春时代以8.65亿元的报价成功竞得江西省宜丰县圳口里-奉新县枧下窝矿区陶瓷土(含锂)探矿权,估算碳酸锂当量约660万吨;此外,公司投资1.11亿美元(持股49%)与印尼 ANTAM 投资印尼红土镍矿开发项目。

另据财报披露:截至2022年6月末宁德时代拥有正极及相关材料产能22.92万吨,在建产能17.83万吨;同时,宁德时代还开拓电池回收业务并进一步完善资源供给端布局,国内加速建设与开发江西宜春含锂瓷土矿、贵州及宜昌磷资源产业链项目,保障自身原材料供应。

资料来源:公司公告,民生证券研究院

资料来源:公司公告,民生证券研究院纵观新能源产业新格局,未来谁能掌握上游锂资源,谁就可能拥有更强的话语权。

事实上,从各细分领域的投资规模上,我们可以看到上游锂资源领域无疑是宁德时代最为看重的,据24潮统计,其在锂资源领域的投资已超百亿规模,其中部分项目已取得丰厚的投资收益。

比如在海外地区,其早在2018年3月,就通过收购ST吉恩的股份、增资和认购可转债的方式取得了北美锂业的控股权,持股比例达95.21%。

资料显示,北美锂业持有一项采矿租约和19项探矿权,上述矿权位于La Corne镇的东北角,该项目资源量3324万吨(M+I),平均氧化锂品位1.19%,储量1710万吨,平均氧化锂品位0.94%,矿区包括一个露天矿和一个年产2.24万吨电池级碳酸锂的加工厂。

LaCorne 项目于2013年10月首次试生产,后历经多次停产,最近一次停产时间是2019年2月,当前该项目仍在调试阶段,完成重启进入商业化运营后,预计平均年采矿量160万吨,折合6%品位的锂精矿约25万吨,年产碳酸锂2.02万吨,预计生产20年。

在2019年9月,宁德时代又以2.63亿元人民币战略投资澳洲锂矿公司Pilbara Minerals(股票代码PLS),当前持股 6.97%。在Pilbara收购了Altura之后,Pilbara锂矿现有资源量3.09亿吨(M+I+I),平均氧化锂品位1.14%,储量1.62亿吨,平均氧化锂品位1.2%。

Pilbara 计划在2022年9月将锂精矿总产能扩至56-58万吨,远期产能规划将达到100万吨/年。

据宁德时代2022年半年报披露,投资PLS “累计利得” 达20.86亿元。

资料来源:各公司公告,兴业证券经济与金融研究院整理

资料来源:各公司公告,兴业证券经济与金融研究院整理在国内,宁德时代与天华超净(300390.SZ)及其实控人裴振华之间持续、且深度的捆绑式合作,也颇受市场关注。两者最近的合作是2022年1月28日,宁德时代与天华超净双方签署《关于10万吨碳酸锂产能之合资经营协议》,根据协议,双方以现金方式共同出资设立合资公司,注册资本为10亿元,两者分别持股90%、10%。

根据协议规划:预计于合资公司设立起一年内完成5万吨碳酸锂冶炼产能项目,预计于2023年年底完成剩余5万吨碳酸锂冶炼产能项目。

宁德时代锂矿版图还在持续扩张中。

在 “亚洲锂都” 江西宜春,宁德时代计划投资135亿建设50GWHh的新型锂电池生产制造基地项目,为了配套该项目,宁德时代已经与江西省政府及多家当地企业达成合作,覆盖上游采矿选矿、锂盐厂的产能建设等领域。

比如2022年4月,宁德时代控股子公司宜春时代新能源矿业(宁德时代持股 65%,宜春矿业持股 35%)以8.65亿元报价竞得江西省宜丰县圳口里-奉新县枧下窝矿区陶瓷土(含锂)探矿权。探矿权面积6.44平方公里,推断瓷石矿资源量9.6亿吨,伴生锂金属氧化物量265.678万吨。

除此之外,宁德时代在中国锂矿重镇四川也投入了重兵,详见下表:

根据东吴证券测算,宁德时代在上游锂资源的系列产业布局,预计23-24年逐渐释放产能,对应300GWHh+电池需求,远期规划庞大,有效保证供应链安全。

宁德时代的一体化野心远不止于,据24潮统计,宁德时代通过合资、参股等方式将资本触手延伸至锂电池生产设备、汽车芯片、磷酸铁锂、新能源汽车等其他新能源汽车核心产业链,其所投资企业大多处于细分领域龙头,或领先地位,总投资规模超300亿元。

比如为了加强汽车芯片产业链业务合作,宁德时代于2021年9月战略投资了天科合达,该公司技术依托于中科院物理所,是一家专业从事第三代半导体碳化硅(SiC)晶片研发、生产和销售的高新技术企业。

碳化硅晶片的优势在于大幅减少功耗,在应用到智能汽车后,可以降低整车功耗20%,并使车辆的续航里程提升5%-15%。很多人将碳化硅视作智能汽车领域的 “游戏规则改变者”。

据创业邦报道:天科合达在导电型碳化硅晶片方面占据了差不多90%以上的国内市场。而天科合达先后获得了国家集成电路产业投资基金、宁德时代、深创投、哈勃投资、中科创星、中金资本、比亚迪等企业战略投资。

从长期股权投资数据看,先导智能(300450.SZ)称得上宁德时代第一大投资项目,截止目前宁德时代持有后者7.15%股权,为先导智能第三大股东。

公开资料显示,先导智能是一家全球领先的新能源装备提供商,其在锂电池智能装备、光伏智能装备、汽车智能产线等领域均处于领先地位。宁德时代投资目的非常明确,保障其锂电池设备供应安全。

据先导智能财报披露,2021年宁德时代向先导智能采购金额达41.07亿元,同比增长264.61%,为后者第一大客户。

另据24潮团队统计,截止2022年6月末,宁德时代长期股权投资金额为141.88亿元,其他权益类投资金额为160.46亿元,两者合计为302.34亿元。其主要联营企业还包括天宜锂业(天华超净子公司)、曲靖麟铁(德方纳米子公司)、江西升华(富临精工子公司)、常州锂源(龙蟠科技子公司)等,合作伙伴均为上市公司,且均占据细分领域头部位置。

根据财报披露,截止2022年6月末宁德时代 “其他权益类投资” 累计利得达80.37亿元。

至此,宁德时代一体化版图已近乎全部呈现在我们面前,可以预见的是,随着一体化布局的快速推进、以及产能的快速释放,宁德时代在产业新变局中将占据更加有利的位置,未来也很可能给其带来更为丰厚的业绩回报。

千亿资本底蕴

近日,任正非在内部发表的一篇题为《整个公司的经营方针要从追求规模转向追求利润和现金流》的讲话内容,引爆朋友圈。

任正非在开篇即说:“未来十年应该是一个非常痛苦的历史时期,全球经济会持续衰退。现在由于战争的影响以及美国继续封锁打压的原因,全世界的经济在未来3到5年内都不可能转好,加上疫情影响,全球应该没有一个地区是亮点。”

“把活下来作为最主要纲领,把寒气传递给每个人。”为此,任正非要求内部改变思路和经营方针,从追求规模转向追求利润和现金流,保证渡过未来三年的危机。

鉴于当前的经济及金融环境,我们在关注企业全球扩张战略的同时,也应对其现金流、资本实力及变化情况有深入了解,尤其在当前的经济及金融环境下,对高负债扩张的企业要予以高度警惕。

在近代商业史上,产业巨头疯狂扩张,最终因 “现金流枯竭、债务危机爆发” 等而轰然倒塌的事件比比皆是。

那么,宁德时代现金流及资本实力情况又是如何呢?

据24潮统计,自2015年以来宁德时代经营现金流净额一直为正(资金净流入),且呈现持续高增长的趋势,2018年至今年度经营现金流净额均在100亿元以上。近8年半时间,其经营现金流净额合计为1097.84亿元,且远超同期净利润规模,净现比为2.17,说明其现金流及盈利质量均处于较高水平。

笔者统计数据发现,宁德时代的资本实力也保持着强劲的增长趋势。过去8年多时间(2014年末-2022年6月末),宁德时代货币资金及交易性金融资产等资金储备规模增长近2591倍。

截止2022年6月末,宁德时代资金储备规模达1555.07亿元,同期短期有息负债(短期借款及一年内到期的非流动负债等)为236.69亿元,以此计算,其资金净值达1318.38亿元,资本实力绝对位居行业前列。

此外,宁德时代在金融创新领域也有所涉猎。比如早在2017年4月宁德时代投资了小康人寿保险有限责任公司,并于2020年9月增资,持股比例现为30%。其投资目的为探索借助保险公司长期资金,布局电池资产运营领域,促进公司储能业务发展。

另外,在2020年9月宁德时代还投资参股了重庆蚂蚁消费金融有限公司持股比例为8%,投资目的为探索借助C端业务平台及大数据,布局新能源行业商业模式创新。

综上分析,宁德时代已经构建了横跨产业及金融领域的庞大商业帝国,其真实实力远超外界的想象。

你认为,未来谁能撼动宁德时代的霸主地位?

好了,关于拆解宁德时代的全球争霸攻略就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “考生”下半年自考即将开始 省考试院发出温馨提示

- “父亲”父亲的眼神杀

- “这是”自内耗到自洽

- “大桥”G3铜陵长江公铁大桥先导索过江

- “某甲”父亲被羁押继母要离婚,未成年女儿谁来抚养?法官多方努力,难题解决了!

- “亚马逊”哪些以色列芯片公司已被美国企业收购?

- “结构”结核杆菌致病机制获揭示

- “装修”装修公司老板明知公司亏损仍吸引客户签合同,骗取上百人700余万,被判11年

- “射电”穿越80亿光年的快速射电暴源于一场“星系交通事故”

- “必胜客”必胜客最黑暗的料理来了

- “益康”倍益康上市几个月收入净利都大减 市值仅几亿 创始人张文有啥办法?

- “宁德”宁德时代三季报:业绩增速放缓、海外市场份额扩大

- “亿元”爱仕达董事长陈合林做铁锅起家 公司已连续亏损两年多他有啥招术?

- “发信息”特发信息今年上半年又亏损 还被立案调查 总经理伍历文怎么看?

- “上汽”广汽营收不是上汽对手不到其一半 但却更舍得投入研发费用?

- “茅台”蓄水池稳健!三季度贵州茅台预收账款达128亿元

- “全聚德”连亏三年后,全聚德今年前三季净利暴涨140%!北京前门店春节排队232桌

- “海信”海信集团前三季利润追平去年全年 今年营收将达2000亿元

- “亿元”江铃汽车董事长邱天高已当7年今年57岁 业绩不如前任王锡高

- “东莞市”80亿,东莞市城市发展母基金成立