“家居”IPO观察|重启IPO后又紧急撤回,诗尼曼上市进程被终止

今天,很高兴为大家分享来自成都商报的IPO观察|重启IPO后又紧急撤回,诗尼曼上市进程被终止,如果您对IPO观察|重启IPO后又紧急撤回,诗尼曼上市进程被终止感兴趣,请往下看。

转自:红星新闻

红星资本局注意到,近日,广州诗尼曼家居股份有限公司(以下简称“诗尼曼”)的审核状态变成了终止(撤回)。

↑截图自深交所公告

↑截图自深交所公告2022年6月,诗尼曼递交招股书拟于深交所创业板上市,7月,诗尼曼收到问询函后迟迟未给回复,9月末,招股书财务数据需要更新,IPO终止。12月28日,诗尼曼重启IPO,十天不到,1月4日诗尼曼申请撤回发行上市申请文件,深交所决定终止对其首次公开发行股票并在创业板上市的审核。

对于诗尼曼撤回的原因及未来的计划,红星资本局致电、致信该公司,截至发稿时暂无回应。

诗尼曼的上市之路可谓坎坷,而诗尼曼与可比上市公司的差距以及企业的合规性等问题皆是它在这条路上的拦路石。

(一)

两起官司

诗尼曼面临着两起官司。

一是诗尼曼于2021年起诉恒大集团相关公司(如益阳恒瑞置业有限公司、儋州信恒旅游开发有限公司等),要求支付票据款及各自逾期付款利息。

据了解,2018年诗尼曼便与恒大集团相关公司合作。恒大地产会给购房者赠送消费券,消费者凭借消费券可购买指定产品。经销商接到消费者购货订单后,向诗尼曼下订单。接到消费券后诗尼曼也会验证其真实性,并最终按照实际消费金额与恒大地产进行结算。

二是诗尼曼被原经销商大同市名豪商贸有限公司(以下简称“名豪商贸”)起诉,起诉理由为诗尼曼单方强行解除与原告的经销合同。名豪商贸要求诗尼曼赔偿装修费损失、样品及库存损失、可得利益损失等合计425.04万元。

诗尼曼对此回应称,双方对经销关系解除的过错承担存在争议,且原告提交的证据不足以完全证明其诉讼请求赔偿金额的合法合理性,一审法院支持原告全部诉讼请求的可能性较小,但可能会根据原告提供证据并结合查明的案件事实情况酌情判决诗尼曼支付样品费、装修损失、品牌经营保证金,具体金额将可能低于原告诉请金额。

对于具体和名豪商贸的纠纷事宜,诗尼曼未做相关解释。

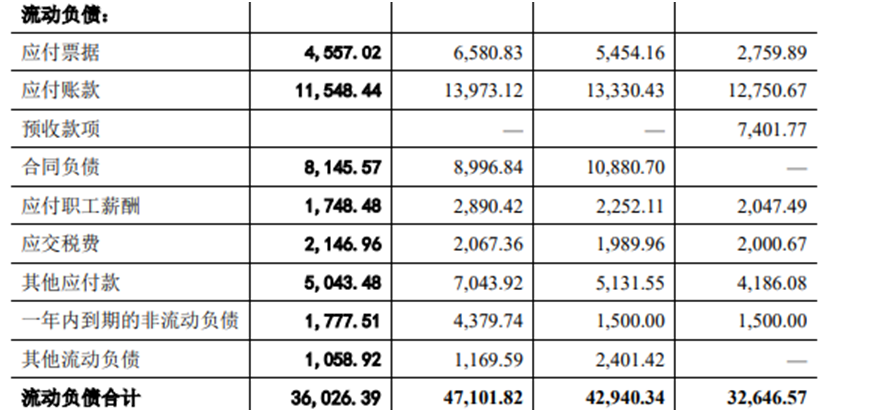

两起官司,反映出了诗尼曼近两年面临的问题:坏账高企,流动负债逐年增高。

↑图自诗尼曼招股书

↑图自诗尼曼招股书(二)

大宗业务增加坏账风险

诗尼曼主要从事定制家具业务,以经销模式为主,近两年,大宗业务成为其重要补充。

据招股书,诗尼曼大宗业务营收占比从2019年的9.48%提升到了2022年1-9月的21.04%。

诗尼曼介绍,其大宗业务是公司向房屋装修领域的房地产开发建筑商、装修公司等大宗客户提供家居产品的直销模式。

大宗业务为诗尼曼带来较稳定的大额订单,但在房地产行业整体放缓时,也增加了诗尼曼的坏账风险。

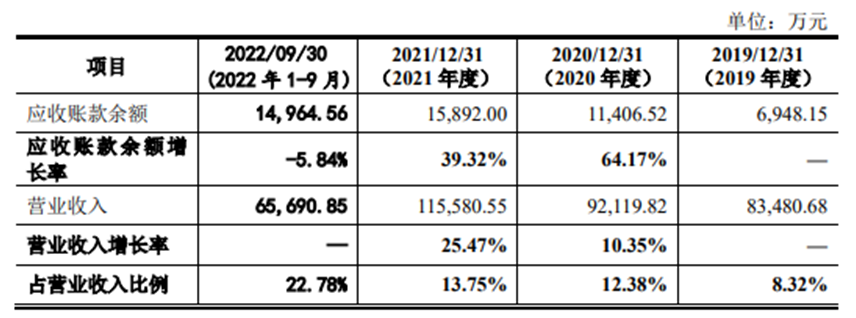

招股书显示,2019-2021年,诗尼曼应收账款账面余额分别为6948.15万元、1.14亿元和1.59亿元。诗尼曼表示,应收款项主要为大宗业务模式下应收货款,公司部分房地产客户出现经营恶化或现金流问题,信用风险凸显,诗尼曼面临上述应收款项无法全部按期收回的风险。

↑截图自招股书

↑截图自招股书2019-2021年,诗尼曼坏账准备分别为744.60万元、1180.91万元、2828.95万元。诗尼曼在招股书中表示,公司部分大宗业务客户资金压力加大,影响到公司大宗项目的开发进度和货款回收,增加公司大宗业务坏账风险。

(三)

毛利率偏低、经销商规模缩减

当然,家居行业整体都受到了房产行业下行的波及。

顾家家居(603816.SH)、我乐家居(603326.SH)等众多家居上市企业都受到了影响。但在家居行业的共性问题外,诗尼曼自身离上市企业还有一定的距离。

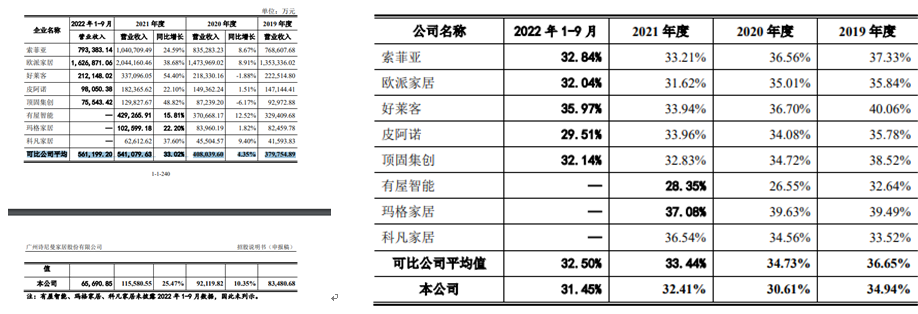

2019-2021年及2022年1-9月,诗尼曼营收分别为8.35亿元、9.21亿元、11.56亿元、6.57亿元,毛利率分别为34.94%、30.61%、32.41%、31.45%,均低于可比公司平均值。

↑截图自招股书

↑截图自招股书营收偏低或与诗尼曼市场规模较小有关。

据了解,在分散的家居市场中,诗尼曼2021年的市场占有率仅为0.14%,欧派家居(603833.SH)、索菲亚(002572.SZ)的市占率约为诗尼曼的10倍,分别为2.55%、1.3%。

红星资本局还发现,以经销商为主营渠道的诗尼曼,其经销商规模还在缩减。

据招股书,截至2022年9月30日,公司拥有“诗尼曼”和“AI家居”品牌经销商共1838家。而在上一份招股书中,截至2021年12月31日,诗尼曼和AI家居的品牌经销商共1893家。

对于毛利率偏低原因,诗尼曼解释称,一是因为其与可比上市公司在经营规模、品牌知名度等方面存在一定差距;二是因为其以经销模式为主,大宗业务模式为辅,且大宗业务模式毛利率相对较低,而可比非上市公司玛格家居、科凡家居相比主要为经销模式,毛利率因此相对更高。对于毛利率下降,诗尼曼表示主要系报告期内市场竞争加剧、主要原材料成本呈上升趋势等原因所致。

(四)

未收取对价的股权转让

诗尼曼是一个典型的家族企业。据招股书,诗尼曼的实控人是辛福民和丁淑娟,两人为夫妻关系。辛福民与丁淑娟合计持有公司股份4694.26万股,合计持股比例为64.75%。

同时,辛福民胞弟辛福强、丁淑娟胞兄丁朝晖各持1.44%的股份,辛福民外甥刘海间接持股0.07%,刘海妻子程巧玲间接持股0.06%,辛福民外甥女刘洁洁间接持股0.04%,辛福民辛坤禄姐夫间接持股0.01%。

除家族成员大规模持股外,公司的管理层中也有辛福民亲戚的身影。辛福强为诗尼曼的子公司负责人,丁朝晖为诗尼曼的部门负责人。

家族企业往往面临着管理、财务不规范等弊病。诗尼曼便被质疑过此前股权转让的合理性以及实控人不当控制的问题。

红星资本局注意到,丁淑娟、辛福强、丁朝晖的部分股权由辛福民转让。据诗尼曼招股书,辛福民于2015年5月将其持有的诗尼曼14.50%、1.80%、1.80%的股权分别转让给丁淑娟、辛福强、丁朝晖且未收取对价。

深交所在问询函中质疑了这一转让的合理性,要求诗尼曼说明“本次股权转让无实际对价的原因及合理性,是否构成股份支付,是否存在股份代持或其他利益安排,是否存在潜在争议纠纷风险,相关股权是否清晰”。

诗尼曼对此回应称,这次的决定“系考虑到三名自然人与自身的亲属关系,以及家庭内部的财产分配而做出的决定,因此股权转让未实际支付对价具有合理性”。

除此之外,2019年,辛福民通过其控制的弟媳银行账号收取部分废品销售收入,通过其借用的员工银行账号进行无真实业务背景报销,所得款项用于支付员工薪酬及福利费、少量无票费用支出。

深交所要求诗尼曼说明“财务不规范事项是否受到行政处罚或存在潜在的处罚风险,税收合规性及税款补缴情况,是否存在其他财务不规范情形及整改措施”。

红星新闻记者 俞瑶 张露曦

编辑 杨程

好了,关于IPO观察|重启IPO后又紧急撤回,诗尼曼上市进程被终止就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “小行星”我国2030年前后 实现载人登月

- “都是”A股的觉醒之年!

- “孩子”一生的功课

- “益康”倍益康上市几个月收入净利都大减 市值仅几亿 创始人张文有啥办法?

- “科幻”嘉宾共话科幻的未来:被视为“珍贵市场”,中国科幻正青春

- “灯会”红星观察|自贡灯会走出“春节舒适区”:首次试水中秋国庆主题灯会火出圈背后

- “华为”新麒麟全面替代!曝华为正在清理骁龙机型库存:掀起全线新品的“洪流”

- “鸟类”评论丨大楼玻璃贴膜防鸟撞,城市的天空如何助鸟自由飞翔?

- “同济大学”四川“无臂青年”彭超参与杭州亚残运会火炬传递,曾用脚写字考上同济大学研究生

- “模型”人工智能公司OpenCSG发布大模型开源生态社区“传神”

- “低价”第15个双11:电商巨头争夺“最低价”、取消预售、开放生态

- “红星”梁静茹南京演唱会再现“柱子票” 主办方:临时布置追光灯,正与观众沟通

- “中国”“一带一路”倡议下“俄罗斯硅谷”里的科研学府:中俄科创合作前景广阔

- “节假日”凉山彝历新年将放假7天,全年比国家法定假日多调休16天

- “起拍价”多家拍卖企业现“豪车1元起拍”:设置远低于市场行情的起拍价,合理吗?

- “小花”海口女高中生自称10岁时被一教师性侵 警方:涉事教师已被采取强制措施,案件正在侦办

- “木里藏族自治县”木里藏族自治县成立70周年庆祝大会举行

- “小慧”小慧君发微博称胜诉并回应:还会发起新的诉讼

- “泸州”泸州坠江宝马车打捞上岸 警方:车内女死者位于驾驶室位置,初步判定60岁左右

- “平果”广西平果市一企业发生爆炸事故,已致2死4伤,附近居民称“以为地震”