“海通证券”头部券商海通证券从未进“白名单”,合规内控问题是“拦路虎”?

今天,很高兴为大家分享来自红星新闻的头部券商海通证券从未进“白名单”,合规内控问题是“拦路虎”?,如果您对头部券商海通证券从未进“白名单”,合规内控问题是“拦路虎”?感兴趣,请往下看。

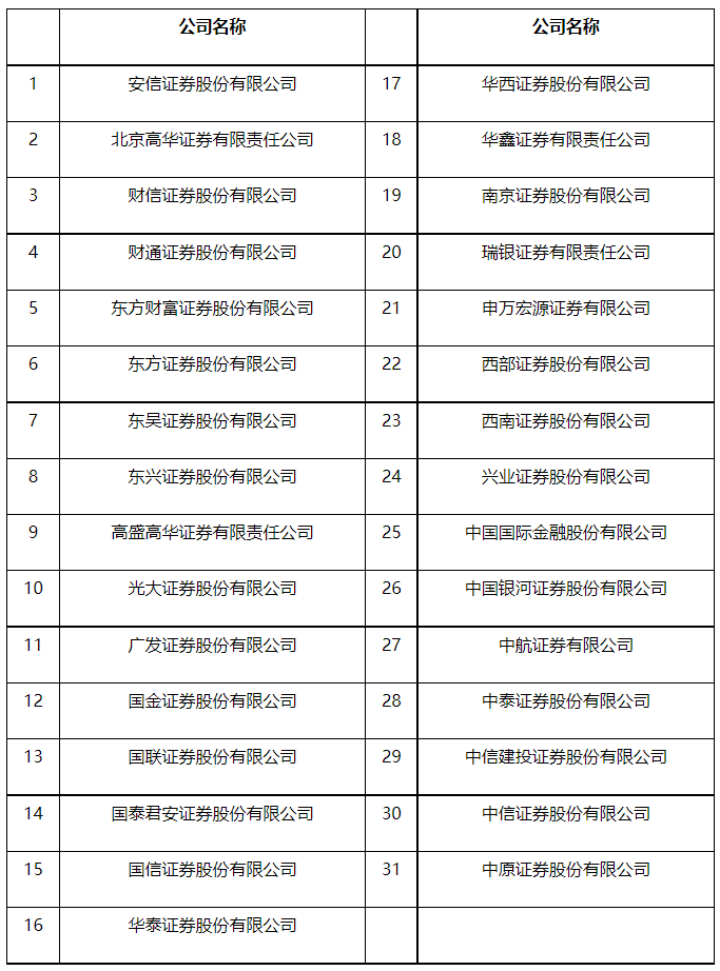

红星资本局6月22日消息,6月21日,证监会官网公布了证券公司“白名单”,共有31家券商上榜。既包含头部券商,也有中小规模的券商。

从2021年5月起,证监会开始公布券商“白名单”,首批有29家券商入围,至今已公布过8批次“白名单”。“白名单”内的券商有进有出,监管把一批治理运作规范、合规风控水平较高的公司纳入,及时调出被行政处罚或被采取重大监管措施的公司,对行业形成有效的正向激励和声誉约束。

此次名单公布后,红星资本局注意到,按照2022年总资产排名的前十大券商中,其余9家券商都在白名单内或曾进入过白名单。而身为头部券商之一的海通证券(600837.SH;06837.HK),却从未跻身“白名单”。

↑截图自证监会官网

↑截图自证监会官网入选“白名单”意味着什么?

证监会的公告显示,最新一期证券公司“白名单”,是根据“白名单”动态调整机制,结合证券公司合规风控及业务风险情况,经证监局初评、会内相关部门复核后得出的。

在第8批次“白名单”中,新增东方证券(600958.SH;03958.HK)、东方财富(300059.SZ)、国联证券(601456.SH;01456.HK)、财通证券(601108.SH)和西部证券(002673.SZ)5家公司,调出东北证券(000686.SZ)、国开证券、平安证券、招商证券(600999.SH;06099.HK)4家券商。

↑截图自证监会官网

↑截图自证监会官网证券公司“白名单制度”是证监会于2021年5月建立的。目的是为落实分类监管要求,压实证券公司内控合规主体责任,提升监管有效性,推动证券行业高质量发展。

“白名单”制度重点关注股权权属清晰、经营保持稳定、合规内控有效、风控指标持续达标、不存在同业竞争、未被采取重大监管措施或处罚等指标,更加侧重证券公司的合规风控情况,淡化规模排名,要求纳入名单的公司不得用于商业目的,是对现行分类评价体系的优化补充和具体应用。

入选“白名单”的券商能享受到诸多政策倾斜。具体包括:对纳入“白名单”的券商,取消发行永续次级债和为境外子公司发债提供担保承诺、为境外子公司增资或提供融资的监管意见书要求;简化部分监管意见书出具流程;创新试点业务的公司从“白名单”中产生,不受理未纳入“白名单”公司的创新试点类业务申请。

与此同时,证监会也多次强调,“白名单”主要供证券监管部门使用,证券公司不得将其用于广告、宣传、营销等商业目的。

据了解,“白名单”制度运行以来,通过“有进有出”的动态调整机制,把一批治理运作规范、合规风控水平较高的公司纳入,及时调出被行政处罚或被采取重大监管措施的公司,对行业形成有效的正向激励和声誉约束。

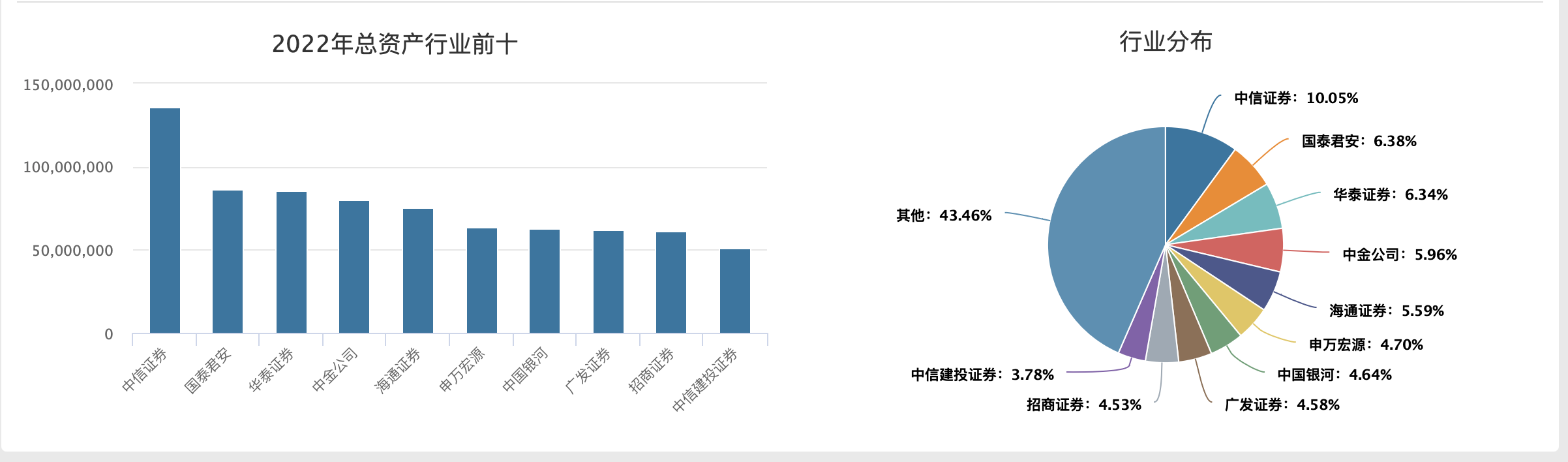

海通证券屡遭监管点名

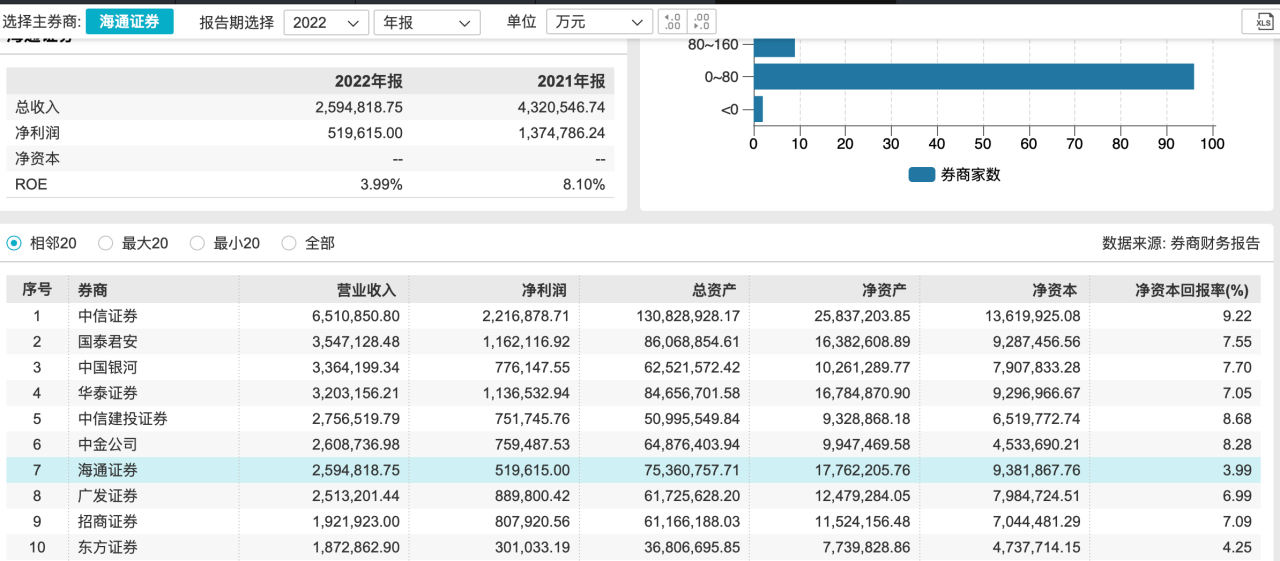

据Wind数据显示,按照2022年总资产排名,前十大券商是中信证券(600030.SH;06030.HK)、国泰君安(601211.SH;02611.HK)、华泰证券(601688.SH)、中金公司(601995.SH;03908.HK)、海通证券、申万宏源(000166.SZ;06806.HK)、中国银河(601881.SH;06881.HK)、广发证券(000776.SZ;01776.HK)、招商证券、中信建设证券(601066.SH)。

红星资本局注意到,自从“白名单”推出,前十大券商中,其余9家都在白名单内或曾进入过白名单,而海通证券却一直缺席。

↑截图自Wind

↑截图自Wind合规风控是券商业务的经营底线。2022年以来,海通证券多个业务遭监管点名,并被监管指出合规、风险管理、内控存在问题。

在持续督导业务上,2022年1月,全国股转公司给予海通证券通报批评的纪律处分,认定其未按规定建立健全并有效执行持续督导工作制度,缺乏有效的内控机制;同年8月,上海证监局也指出海通证券在新三板挂牌企业持续督导业务缺乏有效的内部控制机制等问题,责令其改正。

在子公司管理上,2022年6月,证监会认定海通证券在境外子公司规范整改过程中,存在境外子公司未按规定履行完毕备案程序、境外经营机构股权架构梳理及整改方案制定工作不认真、存在重大错漏等情况,对海通证券责令改正并对高管进行约谈;同年9月,海通证券因未按期完成子公司组织架构整改、整改进度缓慢等遭上海证监局点名。彼时,上海证监局指出,相关情况反映出海通证券合规意识薄弱、风险管理不足等问题。

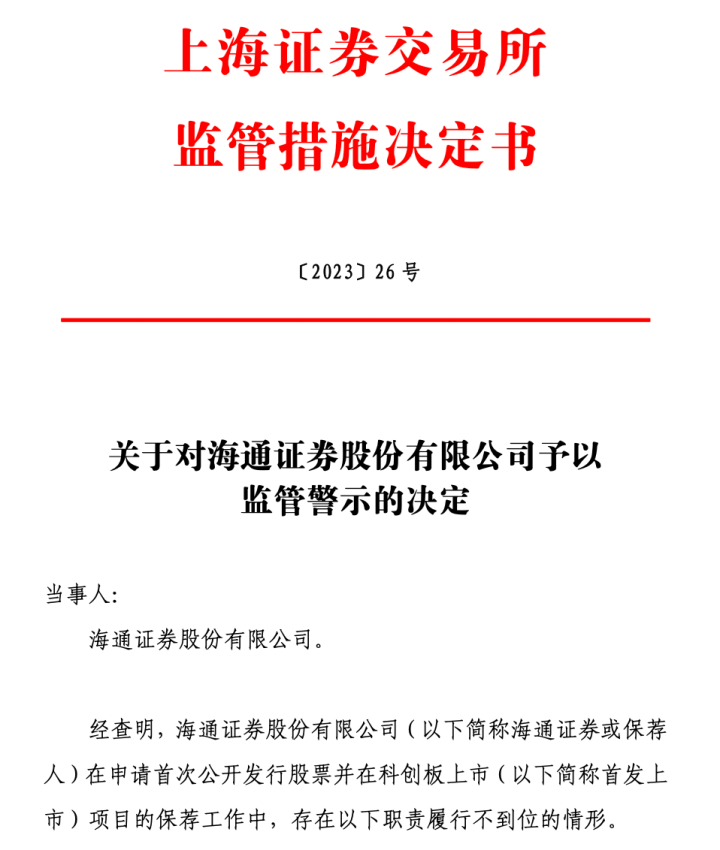

在保荐业务上,今年6月16日,上交所公布对海通证券予以监管警示的决定。上交所指出,海通证券作为河南惠强新能源材料科技股份有限公司、明峰医疗系统股份有限公司、上海治臻新能源股份有限公司申请首发上市项目的保荐人,在保荐业务内部质量控制方面,存在投行质控、内核部门项目风险识别不足以及意见跟踪落实不到位、项目底稿验收与归档管理不到位、质控部门现场核查有效性不足等薄弱环节。

↑截图自上交所发行上市审核官网

↑截图自上交所发行上市审核官网需要注意的是,在上交所对上述三个项目发出现场督导通知后,海通证券赶在上交所实施现场督导前,就撤销了项目保荐。即出现了监管严查的“一查就撤”。上交所认为,这一定程度上反映出海通证券对发行人经营状况及其面临风险和问题的相关尽职调查工作不够充分,项目申报准备工作不够扎实。

去年业绩下滑,董监高变动频繁

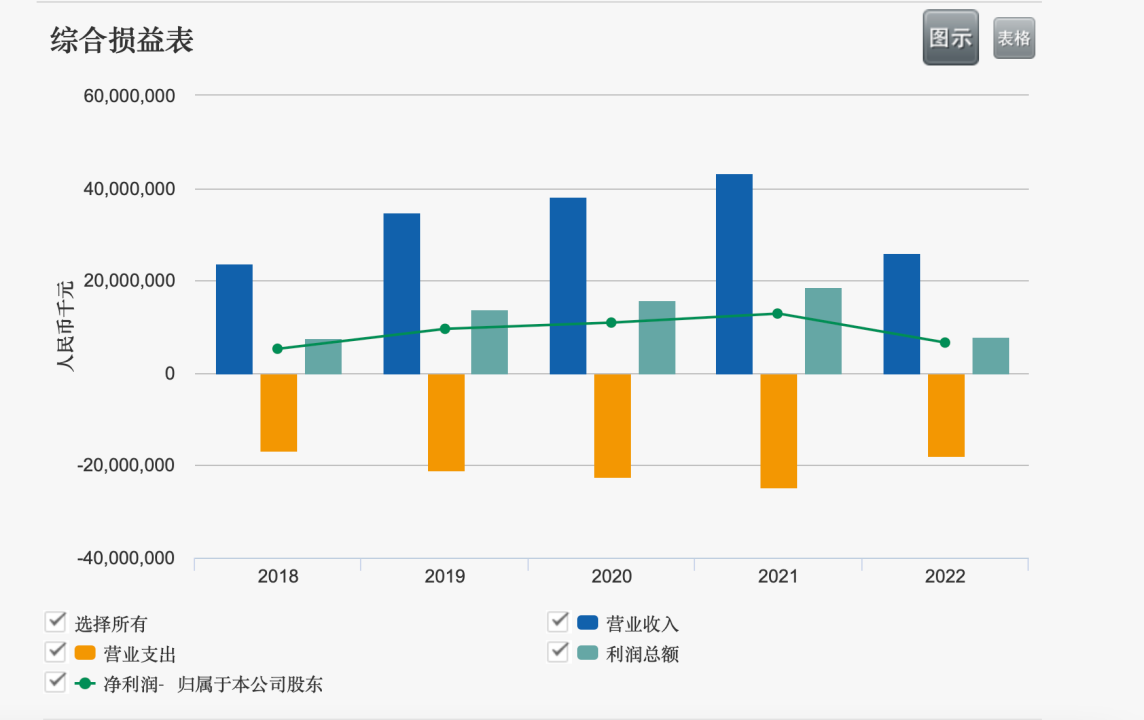

2022年年报数据显示,截至2022年末,海通证券总资产7536.08亿元,较上年末增长1.17%;归母净资产1645.92亿元,较上年末增长0.89%。

总资产在上涨,营收和归母净利润则呈下滑趋势。2022年,海通证券实现营业收入259.48亿元,同比下降39.94%;归母净利润65.45亿元,同比下降48.97%。营收和归母净利润也低于2020年、2019年的水平。

↑截图自海通证券官网

↑截图自海通证券官网放在行业中看,营业收入连续11年稳居行业第二的海通证券,2022年营业收入下滑至第七位。

↑截图自Wind

↑截图自Wind分具体业务看,2022年海通证券在财富管理、投行、资产管理等多项业务中,营收都出现不同程度下降,交易及机构业务营业收入同比由盈转亏。海通证券在2022年年报中解释了上述业务亏损的主要原因。

其中,财富管理业务降幅13.81%, 主要是市场成交额同比下降及融资融券规模呈现震荡下行态势,经纪业务净收入、融出资金利息收入同比减少;投行业务降幅24.69%, 主要是香港市场股权融资规模大幅缩减,境外投行收入同比减少;资产管理业务降幅33.37%,主要是资管子公司管理规模下降,管理费收入同比减少;交易及机构业务降幅115.63%,主要是资本市场震荡调整导致投资收益减少。

进入2023年,海通证券一季度整体业绩有所回温。2023年一季报显示,海通证券实现营业收入、归母净利润同比上涨106.25%、62.24%。

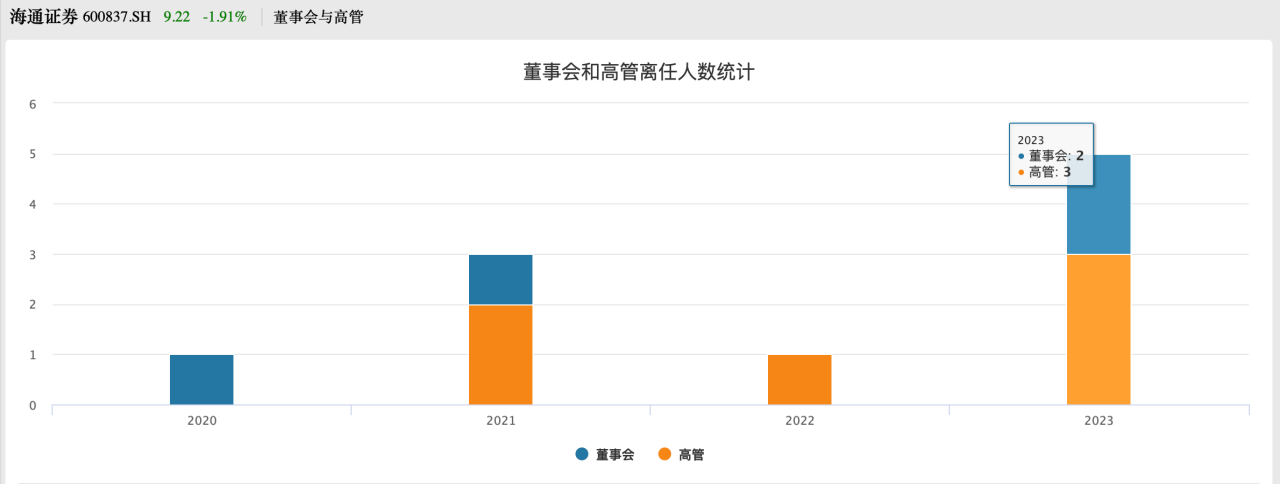

不过,海通证券主要业务被监管点名、董监高人员变动频繁等现象仍有发生。

↑截图自Wind

↑截图自Wind据Wind统计的数据来看,今年以来,海通证券董监高人员变动频繁。今年刚过半,海通证券就有5名董监高人员离任,超过2020年-2022年。

今年海通证券离任的董监高人员先后有:1月30日,任澎因年龄原因辞去董事、董事会发展战略与ESG管理委员会委员和副总经理的职务;3月16日,林涌因相关工作安排辞去公司总经理助理的职务;4月12日,李建国因年龄原因辞去公司总经理助理的职务;5月31日,余莉萍辞去海通证券第七届董事会董事职务、第七届董事会提名与薪酬考核委员会委员、审计委员会委员职务。

在保荐项目业务上,根据Wind数据显示,2023年以来,海通证券首发保荐项目撤回数量已达9家,在所有券商中,撤回数量最多。

今年是海通证券成立的35周年,海通证券会交出一份怎样的成绩单,又将如何保障与促进公司持续合规稳健发展?

红星新闻记者 卢月佳 俞瑶

编辑 肖子琦

好了,关于头部券商海通证券从未进“白名单”,合规内控问题是“拦路虎”?就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “在我”忆来只把旧书读

- “科博会”芜湖科博会集中展示大国重器

- “诗人”带着大海散步的人

- “宁德”宁德时代三季报:业绩增速放缓、海外市场份额扩大

- “新材料”信金控股完成新一期人民币基金首关

- “同比增长”失守3000点后,A股市场的危与机|智氪

- “商务部”商务部:达成共识!

- “基金”又一家基金公司换董事长,年内公募高管变动人数增至321人

- “模型”解决大模型复现难、协作难, 这支95后学生团队打造了一个国产AI开源社区

- “教师”北京化工大学回应学院院长被指骚扰教师:已成立工作专班,对师德失范问题零容忍

- “学科”教育部公布最新二级学科和交叉学科名单

- “券商”券商调研路径揭晓!四季度这些行业受关注

- “工厂”2023年度江苏省5G工厂名单:一家光纤工厂入选

- “海通证券”海通证券职工代表监事曹志刚从底层职员成长起来 干了22年也没离开

- “清华大学”2023年度“王玉明科技强基奖”评审结果公告

- “证券”从“券商一哥”到中小券商,券商9月密集被罚,证监会一天开13张罚单

- “券商”招商证券副总刘锐新上任 从招商银行调来是个罕见的全才

- “海通证券”海通证券法律部总经理武向阳19岁当中学教师 年薪170万高于毛宇星

- “亿元”43家上市券商半年战报:10家营收过百亿,超八成净利润同比增长

- “热点”午评:地产券商带动股指探底回升