“阿迪达斯”这届年轻人不买阿迪达斯了?

今天,很高兴为大家分享来自投中网的这届年轻人不买阿迪达斯了?,如果您对这届年轻人不买阿迪达斯了?感兴趣,请往下看。

陷入“多事之秋”的阿迪达斯,丢失椰子鞋、股价暴跌,在中国市场业绩也节节败退。这个曾风靡中国的国际运动品牌,还能在国牌环伺的当下翻身吗?

阿迪达斯(下文或简称:阿迪)在中国市场的“败退”已经成为了不争的事实。

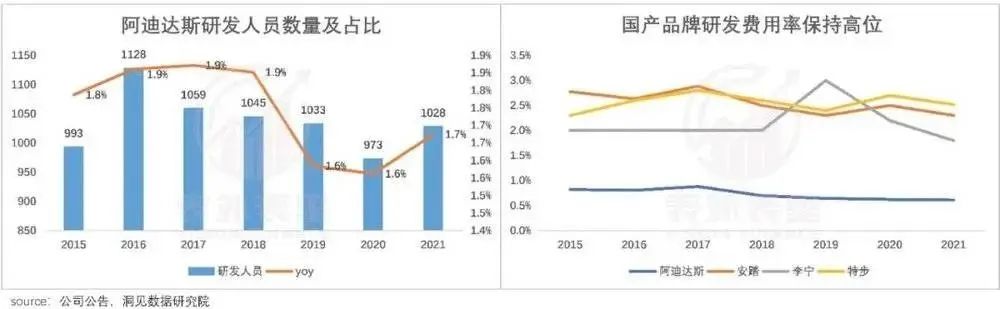

根据其2022财年第三季度财报,虽然本季度阿迪在大中华地区零售收入增长了7%,但从前三季度来看,阿迪在该区域的营收为26.6亿欧元,同比下滑25.3%。在年轻人看来,阿迪也声量减弱。在过去,“小白鞋”(Stan Smith)席卷街头;一双Yeezy鞋,在得物平台上能够炒出原价的3-4倍的高价;陈冠希、陈奕迅等港台明星也是NMD的粉丝,上市一度引发万人空巷……但这些爆款潮鞋随着产量的提升和广铺货后,已经逐渐丧失潮鞋的稀缺性,并陷入审美疲劳。在阿迪减少研发费用的策略之下,近几年,阿迪也再没有推出过可以比肩Stan Smith、NMD、Yeezy的新爆款。其丢失潮鞋领域优势的危机,还在与侃爷结束合作,Yeezy停产后持续加剧。市场也没有给阿迪喘息的机会。在专业运动领域、女性运动领域上,安德玛、亚瑟士、Lululemon、Allbird等被视作第二梯队的品牌们,找到了阿迪、耐克们留下的市场空缺,快速发展了起来,Lululemon的市值甚至超过了阿迪达斯。在中国市场上,安踏、李宁、特步等本土玩家们亦在高歌猛进,其中安踏的市场占比已经超过了阿迪达斯,逼近耐克。在今年上半年,安踏的营收已超越了阿迪、耐克在中国市场上的营收,这是安踏总收入首次超越耐克(中国)。对于中国市场,阿迪达斯承认自己过去误判了,未来将在“国潮”上加码。但已经因为“傲慢”而丢失市场的阿迪,又能挽回多少损失呢?

1

多事之秋

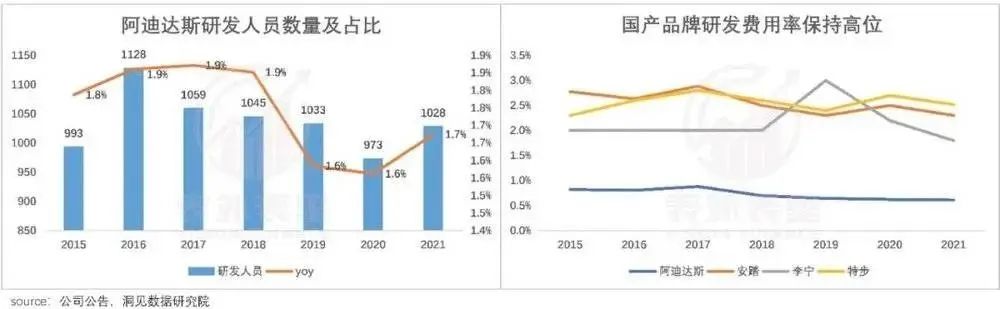

在11月9日这天,这家企业发布了第三季度财报。财报显示,在本季度,阿迪达斯净销售额为64.08亿欧元,同比增长11.4%。具体来看,在欧洲、中东、非洲等地,阿迪达斯的收入增长了7%;北美地区受DTC渠道两位数增长的推动,也增长了8%;亚太地区和拉丁美洲收入增长较第二季度有所加快,同比分别达到15%和51%。大中华地区零售收入增长了7%,但从前三季度整体来看依然不容乐观。在前三季度,阿迪达斯在大中华地区的营收为26.6亿欧元,同比下滑25.3%。营收增长,阿迪的盈利能力却在下滑。在第三季度,阿迪达斯的营业利润为5.64亿欧元,同比下降了16.0%。其毛利率降1个百分点至49.1%,下降原因为主要为:供应链成本增长、较高的产品折扣,以及不太有利的市场组合;同时,阿迪达斯的运营费用、其他营业费用、营销费用均在上涨。这也使得阿迪达斯本季度持续经营的净收入大幅下滑,为6600万欧元(去年同期为:4.79亿欧元)。在本季度,其每股基本收益也降至了0.34 欧元(去年同期为:2.34欧元)。对阿迪达斯而言,更大的压力来自于库存。截至2022年9月30日,阿迪达斯的库存同比增加了72%,达到了63.15亿欧元。阿迪达斯首席财务官Harm Ohlmeyer担忧地表示,“随着西方市场的消费需求放缓,以及大中华区的客流量趋势进一步恶化,市场环境在9月初发生了变化。因此,我们看到整个行业的库存显着增加,导致今年剩余时间的促销活动增加,这将越来越多地影响我们的收益。”而阿迪达斯的忧患还不止是如此,在此前,由于说唱歌手侃爷(原名Kanye West)的一系列反犹言论,阿迪达斯终止了与其的多年合作,两者合作的Yeezy(俗称“椰子”)系列产品停止生产和销售。2021年财报数据显示,Yeezy在公司整体销售额中占比高达8%,具体销售额接近17亿美元,同比增长了31%。停止生产、销售Yeezy,无疑将给阿迪达斯打来巨大的损失。在声明中,阿迪达斯表示,鉴于第四季度的高季节性,停产将对公司2022年的净利润产生2.5亿欧元(约合18亿人民币)的短期负面影响。不过,阿迪打算在2023年恢复出售同款鞋型。“我们拥有所有的知识产权、所有的设计、所有的版本和新的配色,它是我们的知识产权,是我们的产品。”Harm Ohlmeyer说。但停产一年会带来怎样的不确定性,以及不使用“Yeezy”这个品牌名后,消费者还会不会买单,依然是市场对阿迪达斯的疑问。而阿迪本身也在经历高层换血。在8月下旬,阿迪达斯做出了高层的人事调整。其内部声明表示,将与CEO卡斯珀·罗斯特德(Kasper Rorsted)解约。而当时,罗斯特德和阿迪的合同有效期还有三年。在11月8日,阿迪达斯宣布,自2023年1月1日起,Bjorn Gulden将被任命为阿迪达斯执行董事会成员兼首席执行官。据了解,Gulden从2013年开始担任彪马的CEO,并带领了彪马从低谷恢复到了高速增长的周期。实际上,Gulden也一直被视为带领阿迪的合适人选。11月5日,阿迪达斯股价飙升了20%以上,当时该公司首次表示正在与Gulden进行谈判。从2022年以来,阿迪达斯股价持续受挫,从约147美元/股的价格,降到了当前的65.43美元/股。在市值上,被主打女性运动鞋服的Lululemon超越。CEO换代,或许是阿迪的新转机。有分析师直言,“阿迪复活的关键在于Gulden接手阿迪的速度有多快”。而在Gulden接手后,他的首要任务之一便是解决阿迪在中国的问题。中国年轻人抛弃阿迪?在中国市场存在的问题,前任CEO罗斯特德在8月份接受媒体采访时便直言:阿迪达斯在中国市场“犯了错误”:“我们不够了解消费者,所以我们为那些做得更好的中国竞争商家们留下了空间。”“若中国市场的反应不及预期,那么可能破坏阿迪达斯到2025年的营收目标。如果最初的假设改变,我们也将不得不调整我们的目标。”罗斯特德说。阿迪达斯是否正在被中国市场抛弃,或许从其中国的经销商身上也可以略知一二。此前,耐克、阿迪达斯在中国最大的代理商滔搏运动公布2022财年中期业绩,公司营业收入为132.2亿元人民币(下同),同比减少15.1%。财报期内总门店数净减少了767家,关闭了超过十分之一的门店,与去年同期相比,裁员超过8000人。另一经销商宝胜国际,2022年上半年营收98.6亿元,同比减少24.5%。其实在更早之前,阿迪已露出疲态。2017财年到2021财年,阿迪达斯的营收从212.2亿欧元增长至212.3亿欧元,几乎停滞不前。虽然这个“停滞”受2020年后全球疫情的影响较大,但不容忽视的问题也在于,阿迪达斯的潮鞋爆款生产能力也停滞了。可以说,过去近10年的时间中,爆款潮鞋支撑起了阿迪的业绩增长。在2013年之前,错过了女性运动崛起和慢跑热的阿迪达斯,已经进入到了增长乏力的低谷期。而在那之后,先是有被Céline的品牌设计师、贝嫂带火的Stan Smith,这款阿迪达斯的经典款网球鞋引起了整个时尚圈的关注,而后又有Yeezy、NMD等多款潮鞋持续爆火。市场调查公司NPD Group的数据显示,2015年,StanSmith的销量达到800万双。与侃爷合作的Yeezy,也被称为行业有史以来最成功的合作之一。刚发售时, “Yeezy boost 750”全球首发仅9000双,价格一度被炒到数万元;“Yeezy boost 350”发售价格不到2000元,但也被炒到了三倍以上。陈冠希、陈奕迅都是NMD的粉丝,上市时在中国市场上一度引发万人空巷,数据显示,NMD公开发售当天,一天便卖出了40万双。在二手市场,NMD的价格暴涨至原价的2到3倍,甚至卖到4000块一双。爆款潮鞋的意义,不仅在于销量,还在于为阿迪这个品牌注入新的“生命力”,持续的曝光增强了品牌影响力。凭借着多款潮鞋爆款,阿迪收获了相当大的成功,在市场表现上甚至一度要赶超Nike。但这些爆款鞋也都是在2016年之前诞生的了。罗斯德特在2016年上任以来,带领阿迪进行大刀阔斧的改革,缩减其在运动专业领域的研发投入。根据阿迪达斯财报,2017年研发费用到达1.87亿欧元顶峰,当时在营收的占比为0.9%;但在2018年后及逐年回落,到2021财年,研发费用为 1.3 亿欧元,占营收的 0.6% 左右。。在阿迪的多款爆款潮鞋中,引用了“Boost”的中底缓震技术,这款技术使得鞋底非常柔软有弹性,被鞋迷们称为“踩屎感”,也备受消费者好评,引发了行业的模仿。这项技术在过去10年里,也一直是阿迪达斯的王牌科技。但在“Boost”之后,阿迪并没有其他新的“黑科技”续上,虽然也有新中底技术4D,但并未在市场上激起很大的水花。不仅如此,阿迪对对爆款产品提高产量和广铺货的做法,也透支了“潮鞋”的生命力。到如今,Stan Smith、NMD在大街上随处可见,走小众高端路线的Yeezy,大部分的价格已经回落到1000-2000元之间,市场亦进入到了审美疲劳。而对于中国年轻人来说,当下的潮鞋选择越来越多。以“Triple S”为代表老爹鞋系列让巴黎世家快速出圈,耐克旗下的AJ(Air Jordan)依然为年轻人中的风潮。在国潮的影响之下,李宁也迎来了机会,在去年4月,一双李宁韦德之道4球鞋,在得物上价格一度逼近10万元,涨幅高达66倍。在健身房中,以回力、匡威、飞跃为代表的的脚底板鞋,也正成为潮流……对于中国本土的“国潮”,阿迪达斯已经错过了数年。在当下,阿迪也将变革中心放在了“本土化”上。今年4月,原阿迪达斯大中华区商务高级副总裁萧家乐从”都市丽人“重新回归阿迪达斯,负责全面领导大中华区业务。萧家乐接受媒体采访时表示,阿迪达斯未来非常重要的调整方向是“中国创造”,与更多年轻中国设计师、艺术家合作,创造更多充满中国元素的产品等。“希望未来几年,中国创造的产品品类能够占到阿迪达斯中国市场所销售产品量的三分之一。”萧家乐说。只是在当前,勤奋的中国本土选手们,并不会给阿迪达斯多少喘息的机会。本土玩家“高歌猛进”在一个竞争饱和的赛道上,国潮的兴起,本身也是本土品牌积极推进的结果。相比之下,具有国际品牌优势的阿迪、耐克的懈怠,也是他们在这一轮竞争中丧失优势的原因。在阿迪没有延续爆款的几年中,安踏、李宁们正在以飞奔的速度追赶。安踏发动了“超能力”。在数年之间,安踏收购了FILA(中国市场)、斯潘迪(Sprandi)、迪桑特(DESCENTE)、科隆(KOLON SPORT),还收购了亚玛芬体育,一次性将始祖鸟、萨洛蒙、威尔胜收入囊中。据Euromonitor数据,2021年安踏国内市场份额由2020年的15.2%上涨到16.2%,首次超过阿迪达斯中国,与耐克中国25.2%的差距进一步缩小。而到了2022年上半年,安踏持续赶超,以259.65亿元的营收打败了耐克(中国)236.81亿元的营收,夺得了中国运动鞋服市场第一的位置。李宁则是抓住了“国潮”,实现了品牌的升级,成为了年轻人视野中国潮品牌的代表。财报显示,2022年上半年,李宁创下124.09亿元营收,同比增长21.7%;归母净利润21.89亿元,同比增加11.6%。而同期阿迪达斯中国的营收为121.91亿元,这意味着,在中国市场上,阿迪已经跌到了“第四”的名次。本土品牌们对国际大牌超越,一个原因在于研发的投入。与阿迪达斯减少研发投入不同的是,国产品牌在技术上的投入持续加强。

数据来源:公司公告,洞见数据研究院 图片来源:网络

数据来源:公司公告,洞见数据研究院 图片来源:网络

数据来源:前沿产业研究院,洞见数据研究院 图片来源:网络

数据来源:前沿产业研究院,洞见数据研究院 图片来源:网络更关键的原因则是渠道改革逐渐取得了成果。在后奥运时代的库存危机后,各大运动品牌都制订了相关调整计划,集中调整渠道。在2012年,李宁便提出由批发式经营向以零售(直营)为主导的模式转型,一方面关掉低坪效的门店,另一方面加快自营门店建设。在度过了艰难的三年后,李宁从库存危机中缓了过来,这才有了之后的“中国李宁”席卷全国。2020年,安踏也正式对外宣布“DTC”战略, 核心在于将经销商门店转变为直营门店。到2022年上半年,安踏主品牌门店数为6600家,一半为品牌直营。在安踏营收中,DTC(直接触达消费者的品牌商业模式)业务收入的占比高达一半,电子商务营收占比为34.2%,传统批发及其他业务收入占比为16.1%。相比之下,阿迪慢了许多,DTC在2021年3月才首次出现在战略规划中。在其计划中,到2025年,直营业务占公司销售额50%左右,贡献80%以上的销售额增长。在2021年,批发渠道占阿迪达斯营收的62%,DTC渠道占据38%。在产品上,阿迪减少了专业运动领域的研发投入,但在时尚与潮流的设计上,阿迪的发力并不少。时尚方面有 Craig Green、Wales Bonner 等等设计师加持,街头领域有 PALACE、NOAH 等具有一定热度的品牌联手。许多设计与创业走在行业前列,但太过概念化的设计,并没有取得消费者的青睐。有市场观点认为,阿迪达斯在时尚上下的功夫多了,也会带来在运动市场上价值的递减。从近几年的趋势来看,如果把运动的功能和时尚结合起来,更有可能出爆款。这个观点或许正在被运动品牌的“后起之秀”们佐证。近年来,安德玛、亚瑟士、Lululemon、Allbird等品牌均快速成长了起来。如被誉为“世界跑鞋之王”亚瑟士,在专业运动领域上持续加盟;又如Lululemon,找准了健身潮流的兴起,以女性运动鞋服为深耕领域。这些“后起之秀”们在阿迪、耐克所“统治”的市场之外,找到了自己的生存之道。根据Euromonitor发布的数据,2021年,全球运动品牌市场份额前十名中,安德玛排第四,第八到第十名分别是Lululemon、哥伦比亚和亚瑟士。而无论是中国本土玩家的崛起,还是国际第二梯队的运动品牌在垂直领域中成长起来,都在进一步冲击着阿迪与耐克在市场上的“霸权”。对于未来,阿迪必须要求变了。

好了,关于这届年轻人不买阿迪达斯了?就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “在我”忆来只把旧书读

- “科博会”芜湖科博会集中展示大国重器

- “诗人”带着大海散步的人

- “宁德”宁德时代三季报:业绩增速放缓、海外市场份额扩大

- “新材料”信金控股完成新一期人民币基金首关

- “同比增长”失守3000点后,A股市场的危与机|智氪

- “商务部”商务部:达成共识!

- “基金”又一家基金公司换董事长,年内公募高管变动人数增至321人

- “模型”解决大模型复现难、协作难, 这支95后学生团队打造了一个国产AI开源社区

- “教师”北京化工大学回应学院院长被指骚扰教师:已成立工作专班,对师德失范问题零容忍

- “知网”中国知网用户委员会两名成员公开亮相

- “科幻”嘉宾共话科幻的未来:被视为“珍贵市场”,中国科幻正青春

- “小行星”首次!我国计划实施近地小行星防御任务

- “中国移动”中移动市场详情:合作伙伴大会重要发言及发布、反诈、5G应用获奖

- “运营商”运营商本周行业动态:电信年度优秀领导及上半年重点工作考核出炉

- “游戏”中国电信本周市场动态:物联网获奖、推天翼云电脑、云宽带等

- “中国”“一带一路”倡议下“俄罗斯硅谷”里的科研学府:中俄科创合作前景广阔

- “行业”中国移动副总经理高同庆:5G新质谱新篇,数实融合启新程

- “中国”中国知识产权报社两件短视频作品在2023中国行业媒体短视频大赛中获奖

- “中国”今晨,中国海警发声!