“美国”美国科技股,纯粹一群疯子

今天,很高兴为大家分享来自投中网的美国科技股,纯粹一群疯子,如果您对美国科技股,纯粹一群疯子感兴趣,请往下看。

连马斯克都惊呼“疯狂”。

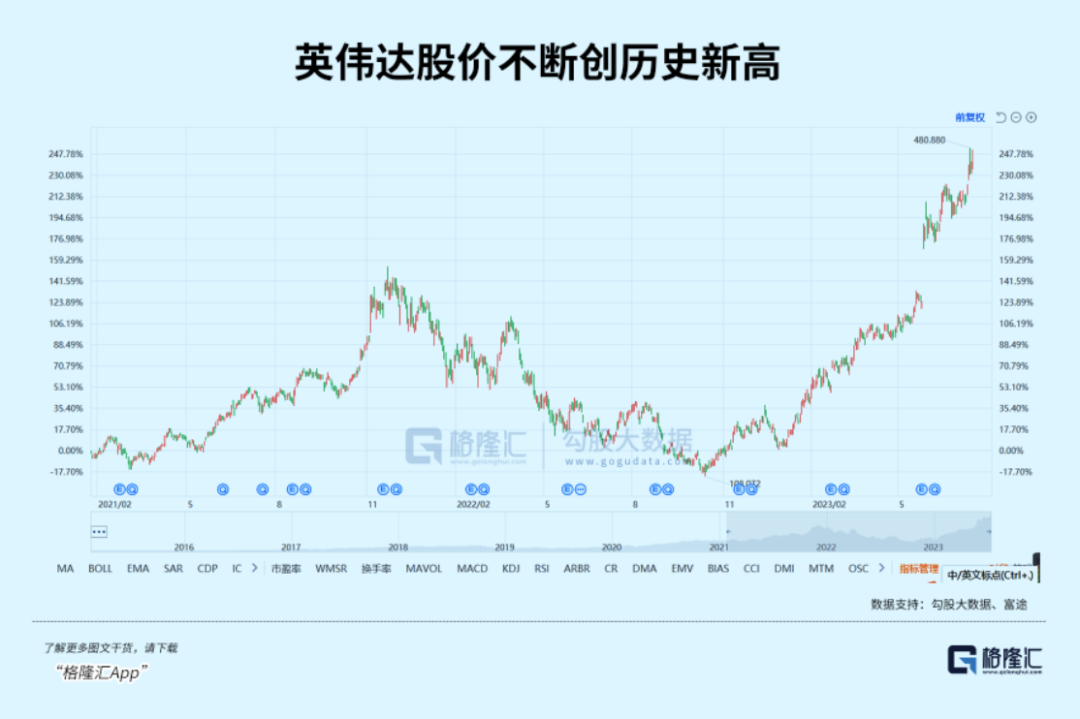

股民今年的三大错觉,其中一个必不可少:美国科技股泡沫严重,要崩!好在说了是错觉,如果真的当真,那就硬生生不知要错过多少个小目标?进入财报季,美股依然没有半点腐朽资本主义要崩溃的迹象,即使是上半年风声鹤唳的银行股,财报都超出市场预期,如大摩,Q2净利润同比下滑13%,但优于分析师预期的下滑20%,美银Q2营收同比增长11%,至253.3亿美元,小幅超出分析师预期的250.5亿美元,净利息收入增长14%至142亿美元,利润同比增长19%达到74亿美元,每股收益88美分,小幅超出分析师预期的84美分。靠着两大银行股的带动,道琼斯指数当晚被拔高了1%,成功突破了去年底的高位。不过,银行股还算小case了,真正的大牛板块,是科技股。昨天英伟达和微软股价连创历史新高,市值一夜增加1750亿美元,连马斯克都惊呼“疯狂”。今天凌晨(北京时间),特斯拉在盘后公布了Q2财报,营收、净利润指标都超出市场预期,不过由于降价太多,毛利率比上季跌了一个点,到18.2%,现金流情况也只有10亿美元,两个指标均不及市场预期。特斯拉盘后交易股价受到财报的影响,一度大跌近4个点。 但实际上,特斯拉的财报表现整体看还是不错的,股价下跌也有之前上涨太大、杀期权等因素影响。虽然数据没有两个月前英伟达般炸裂,但相信经历短暂调整之后,还是有能力给美股科技板块上涨加上一把火。因为,美国的科技股,实在太疯狂了。科技股有多疯狂?今年,全球都对高利率下的美国经济增长缺乏信心,但就是在这样的大环境下,美国科技股硬生生造出了一个牛市,而且不是小牛市,而是一个大牛市,甚至可以说以一己之力把整个美国股市带上上涨通道。众多的科技股,不管体量大小,都涨出很多个小目标,创历史新高的也不在少数,微软、google、meta、英伟达、特斯拉、苹果,都是其中的代表。

但实际上,特斯拉的财报表现整体看还是不错的,股价下跌也有之前上涨太大、杀期权等因素影响。虽然数据没有两个月前英伟达般炸裂,但相信经历短暂调整之后,还是有能力给美股科技板块上涨加上一把火。因为,美国的科技股,实在太疯狂了。科技股有多疯狂?今年,全球都对高利率下的美国经济增长缺乏信心,但就是在这样的大环境下,美国科技股硬生生造出了一个牛市,而且不是小牛市,而是一个大牛市,甚至可以说以一己之力把整个美国股市带上上涨通道。众多的科技股,不管体量大小,都涨出很多个小目标,创历史新高的也不在少数,微软、google、meta、英伟达、特斯拉、苹果,都是其中的代表。 当然了,你可以说这都是拜chatGPT引发的人工智能革命的福,但能够创造出这项技术并且开展大规模商业化,那你也得佩服得五体投地,要不然呢?其他国家也可以去引领一下啊,又没有人拦着他们。这也揭示了一个简单的市场逻辑:如果能够占据未来的技术高点,能够创造出巨大的价值,当下的经济好还是不好,其实根本无所谓,资本是愿意为这样的未来买单的。如果你只是把眼光局限于现在美国通胀高,利率高,经济衰退风险大,那只能说目光太短浅了。与未来产业革命的星辰大海相比,经济周期显得短暂多了。试想一下,1970年代末兴起的计算机革命,绵延至今长达40多年,一路扶摇直上,这个过程中经历了多少经济周期,有多少低谷?单单称得上世界级别的,就有1980年代初美国的经济调整、1990年代初的美国经济衰退、97年亚洲金融危机、2000年科技股泡沫破裂、911事件、阿富汗和伊拉克战争、非典、08年金融危机,以及现在的新冠和俄乌战争。经济周期是起起落落,但计算机和互联网革命却从未停止增长的脚步。这一波人工智能革命已经被公认为可以改变世界,并且会比人类历史上前几次工业革命的价值还要高,如此光明且广阔的未来,也难怪资本市场会如此地趋之若鹜。另外,美股科技股货真价实的比较多,最重要的是人家确实是交得出业绩,这点和国内的蹭热点公司有很大差别,所以美股可以一路上涨,而只是纯粹蹭概念的公司,硬不过三个月,大起大落,疯狂过后一地鸡毛,是常态。另外,今年的美国科技股大牛市,也有一个前提,那就是去年它们普遍经历了崩盘式的下跌。英伟达,从346美元的高位跌至108美元,跌幅68%;特斯拉,从414美元跌至101美元,跌幅76%;最惨的要数meta,从384美元跌至88美元,跌幅接近80%。

当然了,你可以说这都是拜chatGPT引发的人工智能革命的福,但能够创造出这项技术并且开展大规模商业化,那你也得佩服得五体投地,要不然呢?其他国家也可以去引领一下啊,又没有人拦着他们。这也揭示了一个简单的市场逻辑:如果能够占据未来的技术高点,能够创造出巨大的价值,当下的经济好还是不好,其实根本无所谓,资本是愿意为这样的未来买单的。如果你只是把眼光局限于现在美国通胀高,利率高,经济衰退风险大,那只能说目光太短浅了。与未来产业革命的星辰大海相比,经济周期显得短暂多了。试想一下,1970年代末兴起的计算机革命,绵延至今长达40多年,一路扶摇直上,这个过程中经历了多少经济周期,有多少低谷?单单称得上世界级别的,就有1980年代初美国的经济调整、1990年代初的美国经济衰退、97年亚洲金融危机、2000年科技股泡沫破裂、911事件、阿富汗和伊拉克战争、非典、08年金融危机,以及现在的新冠和俄乌战争。经济周期是起起落落,但计算机和互联网革命却从未停止增长的脚步。这一波人工智能革命已经被公认为可以改变世界,并且会比人类历史上前几次工业革命的价值还要高,如此光明且广阔的未来,也难怪资本市场会如此地趋之若鹜。另外,美股科技股货真价实的比较多,最重要的是人家确实是交得出业绩,这点和国内的蹭热点公司有很大差别,所以美股可以一路上涨,而只是纯粹蹭概念的公司,硬不过三个月,大起大落,疯狂过后一地鸡毛,是常态。另外,今年的美国科技股大牛市,也有一个前提,那就是去年它们普遍经历了崩盘式的下跌。英伟达,从346美元的高位跌至108美元,跌幅68%;特斯拉,从414美元跌至101美元,跌幅76%;最惨的要数meta,从384美元跌至88美元,跌幅接近80%。 亚马逊、google这些,虽然跌幅没有那么大,但也基本腰斩,只有苹果、微软相对抗跌,不过也蒸发了3-4成。而整个纳斯达克指数,跌幅最大也接近40%。实际上,这里有一个不成文的“规律”,就是美股有基本面支撑的大型科技公司,在股灾中跌幅到7成、8成的时候,一般就会见底,这是通过对美股大跌期的统计而得。之所以说不能成文,是因为无法确定下一次是否如此,毕竟决定股价的因素太过复杂,同时市场本身也会不断产生新的因素,单纯依靠过往经验就断定历史重演,未必完全正确。我们只是想强调,做投资逆向思维的重要性,如果股价跌幅巨大,需要考虑一下是否会触底反弹,而不是简单地顺着惯性和线性推理。这大概就是咱们中国人说的否极泰来吧。总的来说,这一波美股科技股大牛市,有两大驱动因素,一方面是对于去年大跌后的修复,另一方面则是人工智能的爆发。如果说去年是双杀,那今年无疑是双击。问题是,这股牛市风潮,还能继续下去吗?还能疯下去吗?美股作为成熟且体制机制完善的市场,相对新兴国家而言容易理解和琢磨。比如经济是股市的晴雨表,这点在美股就有很大的体现,2020年疫情爆发之后美股疯狂上涨,很多人归结于美联储的大放水,流动性泛滥,但实际上,美联储的钱也并没有全部流入股市,更多的是给美国家庭发钱,让他们在封控条件下依然可以有钱过日子。这点虽然说有弊端,比如后来的高通胀,但对于拯救疫情下的美国经济却是立竿见影,因为美国家庭消费是GDP最大的来源,只要美国家庭还在消费,那宏观经济就没啥问题。2020年,美国GDP负增长2.8%,但次年就回到5.9%,剔除低基数影响,实际增长也有3%左右,说发钱让美国经济火热,一点都不为过。要知道,特朗普作为生意人总统,在位期间,没有一年的经济增速达到过3%。当然了,发钱这个事也是他在位期间决策的。因此,从宏观层面上看,美股能否继续狂飙,经济基本面是一个比较重要的决定性因素。综合最近的美国经济数据看,不管是劳动力市场,还是通胀水平,亦或其他的如PPI、PMI等经济指标,有参差,但韧性依然在。尽管高利率的压制效应正在发挥作用,但并没有想象中强烈,反而显得相对温和,这也重燃了市场对于今年美国经济软着陆的信心。所以,只要美国经济不出现大的衰退,美股整体上还是会延续上涨趋势,上涨节奏就取决于未来的经济数据,以及美联储的货币政策。至于板块方面,科技股仍然是最热门的,尤其是和人工智能相关的板块。不过,上涨幅度除了各大科技公司的动作,还要看他们的业绩。美股很现实,对于业绩决定涨跌的逻辑也很认可。4月份特斯拉来了一个深度调整,5月份英伟达一夜狂飙30%,都是业绩决定的。因此,特别是这两个月,关注科技公司的中期业绩,是投资决策最重要的依据。从估值上看,美股科技股相对处于合理区间,苹果、微软、google这类巨无霸的PE基本都在30上下,英伟达、特斯拉这类成长性比较充足的估值相对较高,不过业绩高增的确定性做了一定的对冲,除非增长逻辑被证伪,否则要掉下来也不容易。拉长时间看,随着人工智能各种技术的演进,以及商业化的扩大,AI概念股依然是最有能力享受市场追捧的板块,而美国相应的概念公司,实力都是摆在那的,没有太大的基本面问题,需要考虑的,是值不值得追高。这个,就看各位的风险意识了。因为过去的经验告诉我们,有的股票,你觉得是泡沫,害怕得很,但人家就偏偏涨给你看。唯美股是瞻?讲起美股的今年的大涨,国内股民可能很不是滋味。除了去年11月解封之后有过几个月的狂欢,后面就持续地低迷,虽然A股也不乏题材,比如AI、中特估,但如果不是踩中这两个概念的,基本是亏多盈少。最基本的因素肯定是经济面,其实美股的指数也是科技股撑起来的,传统的价值股并没有太多表现。区别只是,美国经济基本面似乎正在扭转预期,所以传统价值股也可能正迎来机会,但国内经济基本面就依然压力重重,传统价值股路在何方,谁知道?下半年要是寄望于经济面有超预期表现,似乎有困难,只能看上头有什么“特效药”了。不过也并非全是悲观,说不定会有一些概念性的机会,比如AI继续发酵。这个得寄希望于美国那边,技术突破也好,新的AI应用也罢,总之要倒腾出一些资本市场喜欢的概念,这样我们就有了跟随炒作的理由。虽然这些年时不时炒作A股独立,中国特色的股市,貌似成功脱离了资本主义世界的束缚,但实际上,国内的概念炒作,基本上还是受美股的影响比较大,作为跟随者的角色并没有根本性的改变。就拿AI来说,若不是美国出了个chatGPT,国内AI概念也无从炒起,此前的新能源汽车也是一样,若不是特斯拉爆发,国内的炒作也无从说起。其实,我们自己也很多AI公司,很多新能源公司,但能够牵起巨浪的,始终是美国。认清这点其实很重要,因为容易找到“锚”,也容易抄作业。说真的,希望美国科技公司们,继续疯下去,千万不要停,并且多多倒腾出一些新的科技概念,因为下半年的炒作,还得靠这帮万恶的资本家。

亚马逊、google这些,虽然跌幅没有那么大,但也基本腰斩,只有苹果、微软相对抗跌,不过也蒸发了3-4成。而整个纳斯达克指数,跌幅最大也接近40%。实际上,这里有一个不成文的“规律”,就是美股有基本面支撑的大型科技公司,在股灾中跌幅到7成、8成的时候,一般就会见底,这是通过对美股大跌期的统计而得。之所以说不能成文,是因为无法确定下一次是否如此,毕竟决定股价的因素太过复杂,同时市场本身也会不断产生新的因素,单纯依靠过往经验就断定历史重演,未必完全正确。我们只是想强调,做投资逆向思维的重要性,如果股价跌幅巨大,需要考虑一下是否会触底反弹,而不是简单地顺着惯性和线性推理。这大概就是咱们中国人说的否极泰来吧。总的来说,这一波美股科技股大牛市,有两大驱动因素,一方面是对于去年大跌后的修复,另一方面则是人工智能的爆发。如果说去年是双杀,那今年无疑是双击。问题是,这股牛市风潮,还能继续下去吗?还能疯下去吗?美股作为成熟且体制机制完善的市场,相对新兴国家而言容易理解和琢磨。比如经济是股市的晴雨表,这点在美股就有很大的体现,2020年疫情爆发之后美股疯狂上涨,很多人归结于美联储的大放水,流动性泛滥,但实际上,美联储的钱也并没有全部流入股市,更多的是给美国家庭发钱,让他们在封控条件下依然可以有钱过日子。这点虽然说有弊端,比如后来的高通胀,但对于拯救疫情下的美国经济却是立竿见影,因为美国家庭消费是GDP最大的来源,只要美国家庭还在消费,那宏观经济就没啥问题。2020年,美国GDP负增长2.8%,但次年就回到5.9%,剔除低基数影响,实际增长也有3%左右,说发钱让美国经济火热,一点都不为过。要知道,特朗普作为生意人总统,在位期间,没有一年的经济增速达到过3%。当然了,发钱这个事也是他在位期间决策的。因此,从宏观层面上看,美股能否继续狂飙,经济基本面是一个比较重要的决定性因素。综合最近的美国经济数据看,不管是劳动力市场,还是通胀水平,亦或其他的如PPI、PMI等经济指标,有参差,但韧性依然在。尽管高利率的压制效应正在发挥作用,但并没有想象中强烈,反而显得相对温和,这也重燃了市场对于今年美国经济软着陆的信心。所以,只要美国经济不出现大的衰退,美股整体上还是会延续上涨趋势,上涨节奏就取决于未来的经济数据,以及美联储的货币政策。至于板块方面,科技股仍然是最热门的,尤其是和人工智能相关的板块。不过,上涨幅度除了各大科技公司的动作,还要看他们的业绩。美股很现实,对于业绩决定涨跌的逻辑也很认可。4月份特斯拉来了一个深度调整,5月份英伟达一夜狂飙30%,都是业绩决定的。因此,特别是这两个月,关注科技公司的中期业绩,是投资决策最重要的依据。从估值上看,美股科技股相对处于合理区间,苹果、微软、google这类巨无霸的PE基本都在30上下,英伟达、特斯拉这类成长性比较充足的估值相对较高,不过业绩高增的确定性做了一定的对冲,除非增长逻辑被证伪,否则要掉下来也不容易。拉长时间看,随着人工智能各种技术的演进,以及商业化的扩大,AI概念股依然是最有能力享受市场追捧的板块,而美国相应的概念公司,实力都是摆在那的,没有太大的基本面问题,需要考虑的,是值不值得追高。这个,就看各位的风险意识了。因为过去的经验告诉我们,有的股票,你觉得是泡沫,害怕得很,但人家就偏偏涨给你看。唯美股是瞻?讲起美股的今年的大涨,国内股民可能很不是滋味。除了去年11月解封之后有过几个月的狂欢,后面就持续地低迷,虽然A股也不乏题材,比如AI、中特估,但如果不是踩中这两个概念的,基本是亏多盈少。最基本的因素肯定是经济面,其实美股的指数也是科技股撑起来的,传统的价值股并没有太多表现。区别只是,美国经济基本面似乎正在扭转预期,所以传统价值股也可能正迎来机会,但国内经济基本面就依然压力重重,传统价值股路在何方,谁知道?下半年要是寄望于经济面有超预期表现,似乎有困难,只能看上头有什么“特效药”了。不过也并非全是悲观,说不定会有一些概念性的机会,比如AI继续发酵。这个得寄希望于美国那边,技术突破也好,新的AI应用也罢,总之要倒腾出一些资本市场喜欢的概念,这样我们就有了跟随炒作的理由。虽然这些年时不时炒作A股独立,中国特色的股市,貌似成功脱离了资本主义世界的束缚,但实际上,国内的概念炒作,基本上还是受美股的影响比较大,作为跟随者的角色并没有根本性的改变。就拿AI来说,若不是美国出了个chatGPT,国内AI概念也无从炒起,此前的新能源汽车也是一样,若不是特斯拉爆发,国内的炒作也无从说起。其实,我们自己也很多AI公司,很多新能源公司,但能够牵起巨浪的,始终是美国。认清这点其实很重要,因为容易找到“锚”,也容易抄作业。说真的,希望美国科技公司们,继续疯下去,千万不要停,并且多多倒腾出一些新的科技概念,因为下半年的炒作,还得靠这帮万恶的资本家。

好了,关于美国科技股,纯粹一群疯子就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “铜陵”化工厂爆炸?两名造谣者被查处

- “爷爷”爷爷的石榴树

- “陈老”高山仰止,景行行止 ——读春桃老师所著《国医》

- “知网”中国知网用户委员会两名成员公开亮相

- “宜宾”近2万人参加!2023宜宾长江马拉松开跑:埃塞俄比亚选手包揽全马组男女前三名

- “鲁南”鲁南制药集团建厂55周年:“向新向未来”

- “民谣”玉林民谣,从成都走向深圳

- “亿元”爱仕达董事长陈合林做铁锅起家 公司已连续亏损两年多他有啥招术?

- “营收”“酱油一哥”黯然失色!市值蒸发超5000亿,海天味业遭转型阵痛

- “可持续”“京澳25”公益计划启航

- “基点”美国房贷利率连升六周 按揭申请降至28年冰点

- “商务部”美对华芯片出口限制“再升级”,商务部:中方对此强烈不满坚决反对

- “公司”威马汽车回应“董事长已和家人迁居美国”等传闻,否认沈晖跑路海外

- “销量”新能源品牌周销量公布:比亚迪稳居榜首 特斯拉失守前三

- “特斯拉”特斯拉车主看到账单人傻了 雨天开车抛锚修车要2.1万美元

- “特斯拉”如何看待特斯拉FSD即将入华?极越CEO夏一平:我们的智驾一定更强,特斯拉在国内还要解决很多问题

- “美国”西湖大学教授杨健获BMES医疗创新奖

- “特斯拉”特斯拉因未遵守纽扣电池安全标准,被澳大利亚罚款15.5万澳元

- “电动汽车”雅虎:调查显示超50%美国人不买电动汽车

- “苹果”解散又重组,苹果到底还要不要造车了?