“伊利”伊利讲不好“奶茅”故事了?

今天,很高兴为大家分享来自投中网的伊利讲不好“奶茅”故事了?,如果您对伊利讲不好“奶茅”故事了?感兴趣,请往下看。

压力给到第四季度。

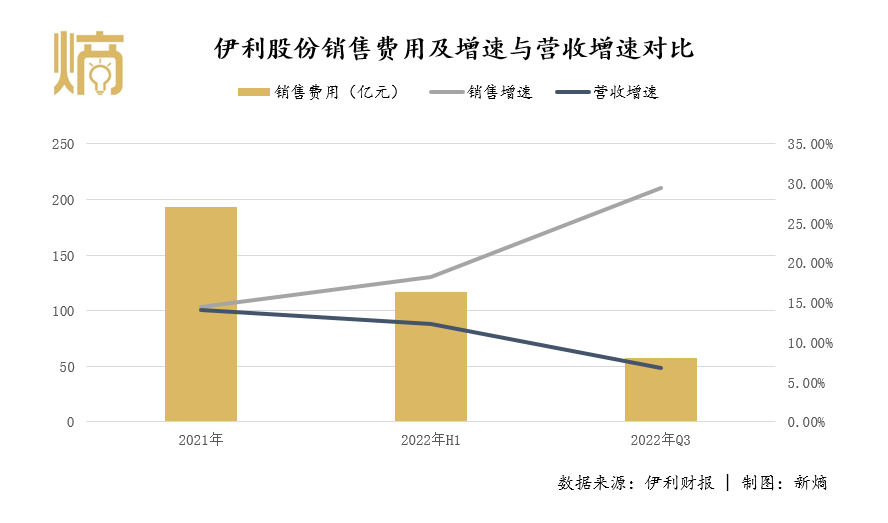

“奶茅”称号还没攥热乎,伊利就被质疑了。距离伊利发布2022年第三季度财报,已经过去了一周多,这段时间对伊利来说并不好过。先是这份业绩缩水、净利润下滑的成绩单,让投资者十分不满意,在二级市场经历了股价跳水、跌停;紧接着伊利发布了一份总额20亿的回购计划,但这也并没有完全拯救伊利股价的颓势。根据财报,伊利2022年第三季度录得营业收入302.87亿元,较上年同期增长6.72%;同期归属于上市公司股东的净利润为19.29亿元,较上年同期下降26.46%。重要的是,占营收比重最大的液体乳业务收入不增反降。值得注意的是,在过去的2021年,伊利因突破千亿营收且保持着两位数增长,而被认为甩开蒙牛成为名副其实的“奶茅”并寄予厚望,如今业绩反转,实属出乎市场意料,股价也应声而跌。那么问题来了,二级市场的连续下跌和公司基本面是否脱节?市场情绪终究会在拉长的时间中冷却,届时伊利的股价又将走向何处?在观察其主营业务中,除了液体乳外,又是否有其他业务能撑起伊利向上的未来?“奶茅”为何颓了?三季报的发布,让伊利的股价探到近三年最低。首先来回顾这份在二级市场引起轩然大波的财报:数据显示,2022年第三季度伊利录得营业收入302.87亿元,较上年同期增长6.72%;同期净利润为19.29亿元,较上年同期下降26.46%。另外,第三季第伊利销售费用为57亿元,较上年同期增长29.45%。 伊利交出的这一成绩单令市场讶异,要知道,伊利业绩一直保持着高增长,就在今年上半年,伊利的营收和净利润还保持着12.29%和15.23%的两位数增速。具体来说,是这份财报释放的信号是伊利的业绩增长正面临瓶颈。突破了,是更高的荣耀;突破不了,伊利的股价恐怕会在“下山路”越走越远。在第三季度,伊利的业务基本盘没有本质变化,依然是液体乳为主,由金典、安慕希、伊利畅轻等大单品支撑起的液体乳业务,支撑起近七成的营收;其次奶粉及奶制品业务,金领冠、QQ星奶粉等贡献了近二成营收;最后是冷饮业务,巧乐兹、冰工厂、甄稀等贡献约一成营收。本季度财报最值得注意的是,一直以广告营销见长的伊利,疑似患上了广告失灵症。伊利是舍得花钱的,先是花费3.11亿元冠名费打破中国季播节目冠名费纪录;随后狠砸6.1亿获得《奔跑吧》独家冠名权,再度打破综艺节目冠名纪录。伊利因此常被投资者评价,“卖的不是乳品,而是广告。”营销对伊利的重要性不言而喻。根据招股书显示,今年第三季度伊利就花掉57亿元做营销。然而,狠砸营销的背后,伊利的营销投资回报率却在走低。根据伊利以往财报数据,2021年伊利销售费用为193.15亿元,同比增长14.40%,带动的营收同比增长率为14.11%;而2022年上半年销售费用为116.39亿元,同比增长18.25%,带动的营收同比增长率为12.29%;到了第三季度,伊利销售费用为57亿元,同比增长29.45%,带动的营收同比增长率仅为6.72%。

也就是说,伊利的广告效应正逐渐减弱。其次,是主营业务营收增速放缓。伊利的液体乳在2022年前三季度贡献的营收为641.02亿元,占总营收的68.29%。第三季度开始,液体乳业务开始出现了衰退的现象,根据财报,液体乳业务前三季度同比下降0.95%,这才是资本市场最为担忧的。值得一提的是,液体乳的颓势从上半年财报中就见端倪。2022年上半年,伊利液体乳业务实现营收428.92亿元,同比增长1.14%。这不禁令投资者开始质疑,伊利业绩是否已经触及天花板,过去的增长逻辑是否已经改变。第二曲线仍在孕育伊利走向“奶茅”的这一路无疑是扎实的。2021年刚刚突破1000亿营收的伊利,却依然保持着两位数增长。作为对比的是,明争暗斗23年的“宿敌”蒙牛,去年的营收为881.41亿。甩开蒙牛优先突破千亿营收后,伊利的市值也一度与蒙牛拉开千亿差距。具体到基本盘上,液体奶、奶粉和冷饮业务,伊利都分别吊打蒙牛。但显然,伊利的目标并不止于中国甚至亚洲,在招股书中,伊利目标将在2030年成为“全球乳业第一”,挺进“全球食品五强”。根据公开数据保守估算,伊利要想在2030年完成超越,则需要达到年化21%的业绩增速。在过去,液体乳是帮助伊利迅速扩张的现金奶牛,但接下来伊利恐怕很难再借助液体乳业务挺进全球乳业龙头。根据中研产业研究院数据,2021年上半年中国液态奶产量为1394.45万吨,同比增长为17.65%,且2020年伊利在常温液体乳品市场渗透率就已高达84.7%。 意识到液体乳逐渐触及市场天花板的伊利,早已开始苦寻第二曲线。在业务布局上,伊利显然有意将奶粉业务做大。今年3月,伊利完成对羊奶粉企业澳优乳业的收购,以62.45亿港元获得澳优乳业59.17%的股权,创下中国乳企近年来最大规模收购额。澳优乳业也已于4月份与伊利并表,但短期来看,澳优乳业却拉低了伊利盈利水平。目前来看,除液体乳外,营收贡献最大的业务为奶粉及奶制品业务,也被市场认为是伊利的第二增长曲线。数据上看,2022年前三季度,伊利奶粉及奶制品收入187.28亿元,同比增长60.50%。单看第三季度表现,奶粉及奶制品收入66.57亿元,增速为64.96%。 然而,随着国内婴幼儿出生率下降,婴幼儿配方奶粉市场逐渐走向存量市场;而成人奶粉方面,伊利在9月推出了沙漠有机全脂驼乳粉,正式入局成人奶粉品类。但“银发经济”同样是乳业的必争之地,澳优乳业是否会逆风翻盘,占营收比重19.95%的奶粉及奶制品,又能否拉动伊利这架大车,目前仍是未知数。 此外,今年前三季度,伊利冷饮业务表现也十分亮眼。数据显示,伊利冷饮业务收入92亿元,同比增长32.4%。但此部分收入不足总营收的10%。伊利还曾尝试在饮用水、功能饮料、植物蛋白饮料等方向拓展,但最终都没能打造出动人曲线。强龙难压地头蛇就在伊利忙于寻找新增量的同时,一些小众乳企开始在夹缝中向阳而生。首先主打新鲜和健康的低温奶走俏,需求快速增长。公开数据显示,2009-2021年我国低温奶的市场规模从139亿元升至414亿元,2021年低温鲜奶的行业增速达到16%。尤其是在疫情以后,随着消费者健康意识不断提升,低温奶在一二线城市的渗透率持续增长。由于低温奶需通过全程冷链运输,且保质期在5-7天,颠覆了过去全国性乳企的运输系统和成本管理机制,从而赋予了区域性乳业以生机。过去被伊利压着打的地方乳企,找到各自落脚点,在区域性竞争中逐渐强势起来。新疆奶企天润乳业、内蒙的兰格格乳业、西安银桥乳业、济南佳宝乳业等盘踞各地,占据区域高地,都开始在低温奶上有了与全国性乳企抢肉吃的底气。其中,以光明乳业、三元股份、新乳业发展势头最甚,逐渐称霸低温奶行业。根据欧睿数据,2020年三者市占率分别为19.0%、13.9%及9.7%,呈现成行业三足鼎立的竞争格局。 此外,互联网助力下,在乳业这个古老又传统的行业总能焕发出别致玩法。A2牛奶、草饲牛奶、娟姗牛奶等新叫法层出不穷,多羊奶、骆驼奶、马奶等小众品类让人眼花缭乱,处在消费赛道的伊利,时刻都要做好准备面对横空出世的对手。 认养一头牛讲出动听的 “养成系”故事,靠着给奶牛晒阳光、听音乐、做SPA的一条龙服务,卖出25亿“服务费”,并将半只脚迈进港交所;冰博克依托咖啡、茶饮等消费品牌占据消费者心智,掀起纯奶新风口,获得一轮又一轮的融资。一个区域性乳企、一个新概念对于家底雄厚的伊利来说,或许不足为患,由点及面的小型乳企围剿,对伊利的威胁不可谓不大。诚然,更具资金实力的伊利股份可以选择打不过就吞并,并购一个个新品类。但如果仅为了解决眼前的威胁,而耗费内生资源,反而会对企业长期增长构成隐患。 总体来说,乳业基本盘仍然掌握在伊利手里,但要跨向更高的目标,伊利显然还需要攻克诸多难点。三季度业绩中不尽人意的表现,正是伊利眼下的隐患和需要迈过去的难关。在业绩说明会上表示,“四季度将保持两位数增长。”这句话给了投资者以希望,股价也开始慢慢抬头。但相对确定性的高增长才是硬道理,伊利的高增长能做到何种程度,又能保持多久,才是二级市场最为关注的。接下来,压力给到了四季度。

好了,关于伊利讲不好“奶茅”故事了?就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “小行星”我国2030年前后 实现载人登月

- “都是”A股的觉醒之年!

- “孩子”一生的功课

- “益康”倍益康上市几个月收入净利都大减 市值仅几亿 创始人张文有啥办法?

- “科幻”嘉宾共话科幻的未来:被视为“珍贵市场”,中国科幻正青春

- “灯会”红星观察|自贡灯会走出“春节舒适区”:首次试水中秋国庆主题灯会火出圈背后

- “华为”新麒麟全面替代!曝华为正在清理骁龙机型库存:掀起全线新品的“洪流”

- “鸟类”评论丨大楼玻璃贴膜防鸟撞,城市的天空如何助鸟自由飞翔?

- “同济大学”四川“无臂青年”彭超参与杭州亚残运会火炬传递,曾用脚写字考上同济大学研究生

- “模型”人工智能公司OpenCSG发布大模型开源生态社区“传神”

- “益康”倍益康上市几个月收入净利都大减 市值仅几亿 创始人张文有啥办法?

- “宁德”宁德时代三季报:业绩增速放缓、海外市场份额扩大

- “亿元”爱仕达董事长陈合林做铁锅起家 公司已连续亏损两年多他有啥招术?

- “发信息”特发信息今年上半年又亏损 还被立案调查 总经理伍历文怎么看?

- “上汽”广汽营收不是上汽对手不到其一半 但却更舍得投入研发费用?

- “茅台”蓄水池稳健!三季度贵州茅台预收账款达128亿元

- “全聚德”连亏三年后,全聚德今年前三季净利暴涨140%!北京前门店春节排队232桌

- “海信”海信集团前三季利润追平去年全年 今年营收将达2000亿元

- “亿元”江铃汽车董事长邱天高已当7年今年57岁 业绩不如前任王锡高

- “东莞市”80亿,东莞市城市发展母基金成立